| Фундаментальный анализ рынка форекс на 05.09.2011г. |

EUR/USD

2 сентября вышло совместное заявление Еврокомиссии, ЕЦБ и МВФ по обзору Пятой миссии в Грецию

Совместная команда ЕС/ЕЦБ/МВФ обсуждала последние экономические изменения и пересмотр реализации политики в контексте пятого обзора экономической программы Греции. «Миссия достигла значительного прогресса, но временно покинула Афины, чтобы власти завершили техническую работу, связанную с бюджетом 2012 и увеличением роста структурных реформ. Миссия рассчитывает вернуться в Афины к середине сентября, когда мы ожидаем, что греческие власти завершат техническую работу, чтобы продолжить обсуждение вопросов политики, необходимой для полного обзора».

МВФ: мы против использования залогов при спасении Греции

Международный валютный фонд в пятницу заявил, что утверждены $ 2 110 млн выплаты долга, чтобы помочь пострадавшей Ирландии как часть более широкого пакета долга.

Кредитор сказал, что ирландское правительство «поддерживает решительные шаги» программы экономии, направленной на сбалансированный бюджет и взятие под контроль банковского кризиса, и настоятельно призвал продолжать делать это, чтобы избежать риска заражения.

Пока МВФ выделил $ 12 390 млн в Ирландию под пакет спасения также поддерживаемый Европейским Союзом через Европейский фонд финансовой стабильности и двусторонних кредитов от Англии, Швеции и Дании.

Полный пакет спасения для Ирландии от всех участников составляет 85 млрд. евро, или около $ 123 миллиардов.

Ирландское правительство заявило, что надеется вновь получить доступ к рынку ценных бумаг в следующем году, поэтому она может занять деньги на свой страх и эффективно восстановить свой суверенитет, не полагаясь на списания долга.

МВФ отметил, что ирландское правительство приняло план в марте по реорганизации и сокращению долгов своих отечественных банков и работает «с опережением графика в некоторых областях».

«Хотя условия на финансовых рынках показали улучшение, до сих пор были риски ослабления роста экономики основных торговых партнеров, что означает, Ирландия должна придерживаться программы жесткой экономии, чтобы ее экономика улучшилась».

«Продолжение своевременного осуществления программы имеет важное значение для поддержки текущего восстановления, чтобы ограничить риск заражения, и восстановить доверие участников рынка», — считают в МВФ.

Были опасения на рынках в начале этого года, что Ирландии, возможно, придется расширить свои существующие дотации от ЕС и МВФ, либо искать спасения на вторичных рынках, если она не сможет вернуться на рынки самостоятельно.

В четверг, ирландский министр финансов Майкл Нунан сказал, что «Любая страна, которая выполняет свою программу, если она по-прежнему нуждается в средствах и не может получить доступ к рынкам, должна получить кредитные линии фонда, с тем, чтобы избежать необходимости повторно вводить Вторую программу», — сказал Нунан парламентской финансовой комиссии.

Страна находится на строгой экономии бюджета, чтобы попытаться привести свои финансы в порядок, и Нунан предупредил, что кризис в мировой экономике увеличивает риски для восстановления и, скорее всего, заставит правительство сократить свои прогнозы роста на следующий год.

Тем не менее, Нунан заявил, что ожидает улучшение экономики в 2011 году, преодолев трехлетний цикл сокращения объема производства и удовлетворения целевого урезанного бюджета, сократит дефицит до 10 процентов от общего национального объема производства в этом году.

Нунан добавил, что правительство будет обновлять свои прогнозы роста в октябре, и, скорее всего, придется сократить свои 2.5 процента прогноза роста на 2012 год.

Евросовет: программы помощи Ирландии и Португалии «на подходе»

Германия: доходность 10-летних гособлигаций достигла рекордного минимума в 2.00%

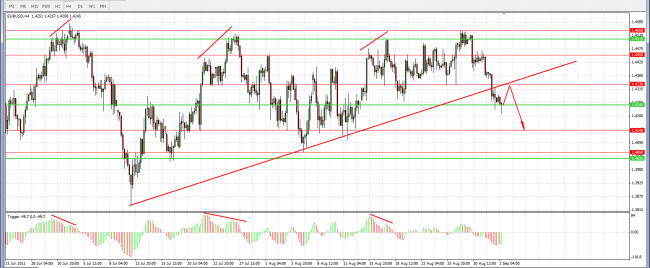

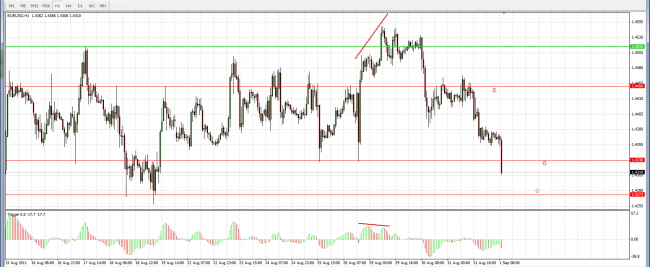

Технически, EUR/USD продолжает находиться под давлением. Однако нашел поддержку у нижней границы дневного Боллинджера — около 1.4145. Первоначальная цель восходящей коррекции 1.4200 — закрытие гэпа. Если паре удасться закрепиться выше 1.4225, то вожможен дальнейший рост к 1.4280. При повторном тестировании сегодняшнего минимума Азии, в случае успеха медведей пара может опуститься до 1.4055.

Уровни поддержки – 1.4120, 1.4055

Уровни сопротивления – 1.4245, 1.4285, 1.4370

GBP/USD

Футбольные клубы английской «Премьер-лиги» («Premier League») за последний год увеличили свою прибыль на 2% и достигли отметки в 2 миллиарда фунтов стерлингов. При этом клубы тратят огромные суммы от доходов на зарплаты своих игроков. По данным «Deloitte» за футбольный сезон 2009/2010 команды потратили на зарплаты своих футболистов 1.4 миллиарда фунтов стерлингов. Английские клубы потратили около 68% от своих доходов лишь на зарплаты игроков. Чемпион этого года, клуб «Манчестер Юнайтед» на зарплаты своих футболистов потратил 46% от своих доходов за год. А вот их соседи, клуб «Манчестер Сити» вообще превысили доходную часть, зарплаты составили 107%. Общий рейтинг по выплатам зарплат возглавляет клуб Лондона «Челси», это произошло с 2003 года, после того как клуб купил российский миллиардер Роман Абрамович. В этом сезоне Абрамович на зарплату своих игроков потратил 176 миллионов фунтов. Такие цифры вызывают опасения, учитывая, что скоро в силу вступят новые правила «UEFA». Они полностью вступят в силу после июля 2014 года, но действовать будут уже со следующего сезона. В соответствии с правилами клубы не могут тратить больше денег чем они зарабатывают.

Технически, GBP/USD остается под давлением.

точка разворота находится на уровне 1.6200.

предпочтение: ПРОДАВАТЬ ниже 1.6200 с целевыми точками 1.6150 и 1.6095.

Альтернативный сценарий: прорыв вверх уровня 1.6200 откроет путь к 1.6250 и 1.6315.

USD/JPY

В Японии из-за мощного тайфуна «Талас» погибли 27 человек. Еще 54 человека числятся пропавшими без вести. Количество погибших может значительно возрасти, поскольку на данный момент спасатели не могут добраться до ряда горных участков из-за оползней. По данным властей, отрезанными от внешнего мира в труднодоступных районах оказались по меньшей мере 3600 человек. В спасательных операциях принимают участие военнослужащие сил самообороны Японии.

12-й по счету в этом сезоне тропический циклон «Талас» нанес удар по южному острову Сикоку и центральной части основного японского острова Хонсю. Порывами ветра повреждены крыши тысяч зданий, в том числе популярного среди туристов древнего замка Нидзедзе в Киото. Прервана телефонная связь, несколько десятков тысяч домов остаются без электричества.

Тайфун также парализовал работу транспорта в стране. В аэропортах Японии отменено более 400 рейсов. Остановился железнодорожный транспорт. Закрыто движение по ряду ключевых автомагистралей страны.

В настоящее время «Талас» медленно перемещается от западного побережья Хонсю на северо-восток в направлении Приморского края РФ. Порывы ветра на отдельных участках достигают скорости 30 м/сек.

Технические уровни по USD/JPY

Уровни поддержки – 76.55, 76.30, 76.10

Уровни сопротивления – 77.00, 77.20, 77.50

Неспособность пробиться выше 77.00 может опустить пару к нижней границе нисходщего часового канала на 76.45.

Автор обзора: аналитик Владислав Митяшин

2 сентября вышло совместное заявление Еврокомиссии, ЕЦБ и МВФ по обзору Пятой миссии в Грецию

Совместная команда ЕС/ЕЦБ/МВФ обсуждала последние экономические изменения и пересмотр реализации политики в контексте пятого обзора экономической программы Греции. «Миссия достигла значительного прогресса, но временно покинула Афины, чтобы власти завершили техническую работу, связанную с бюджетом 2012 и увеличением роста структурных реформ. Миссия рассчитывает вернуться в Афины к середине сентября, когда мы ожидаем, что греческие власти завершат техническую работу, чтобы продолжить обсуждение вопросов политики, необходимой для полного обзора».

МВФ: мы против использования залогов при спасении Греции

Международный валютный фонд в пятницу заявил, что утверждены $ 2 110 млн выплаты долга, чтобы помочь пострадавшей Ирландии как часть более широкого пакета долга.

Кредитор сказал, что ирландское правительство «поддерживает решительные шаги» программы экономии, направленной на сбалансированный бюджет и взятие под контроль банковского кризиса, и настоятельно призвал продолжать делать это, чтобы избежать риска заражения.

Пока МВФ выделил $ 12 390 млн в Ирландию под пакет спасения также поддерживаемый Европейским Союзом через Европейский фонд финансовой стабильности и двусторонних кредитов от Англии, Швеции и Дании.

Полный пакет спасения для Ирландии от всех участников составляет 85 млрд. евро, или около $ 123 миллиардов.

Ирландское правительство заявило, что надеется вновь получить доступ к рынку ценных бумаг в следующем году, поэтому она может занять деньги на свой страх и эффективно восстановить свой суверенитет, не полагаясь на списания долга.

МВФ отметил, что ирландское правительство приняло план в марте по реорганизации и сокращению долгов своих отечественных банков и работает «с опережением графика в некоторых областях».

«Хотя условия на финансовых рынках показали улучшение, до сих пор были риски ослабления роста экономики основных торговых партнеров, что означает, Ирландия должна придерживаться программы жесткой экономии, чтобы ее экономика улучшилась».

«Продолжение своевременного осуществления программы имеет важное значение для поддержки текущего восстановления, чтобы ограничить риск заражения, и восстановить доверие участников рынка», — считают в МВФ.

Были опасения на рынках в начале этого года, что Ирландии, возможно, придется расширить свои существующие дотации от ЕС и МВФ, либо искать спасения на вторичных рынках, если она не сможет вернуться на рынки самостоятельно.

В четверг, ирландский министр финансов Майкл Нунан сказал, что «Любая страна, которая выполняет свою программу, если она по-прежнему нуждается в средствах и не может получить доступ к рынкам, должна получить кредитные линии фонда, с тем, чтобы избежать необходимости повторно вводить Вторую программу», — сказал Нунан парламентской финансовой комиссии.

Страна находится на строгой экономии бюджета, чтобы попытаться привести свои финансы в порядок, и Нунан предупредил, что кризис в мировой экономике увеличивает риски для восстановления и, скорее всего, заставит правительство сократить свои прогнозы роста на следующий год.

Тем не менее, Нунан заявил, что ожидает улучшение экономики в 2011 году, преодолев трехлетний цикл сокращения объема производства и удовлетворения целевого урезанного бюджета, сократит дефицит до 10 процентов от общего национального объема производства в этом году.

Нунан добавил, что правительство будет обновлять свои прогнозы роста в октябре, и, скорее всего, придется сократить свои 2.5 процента прогноза роста на 2012 год.

Евросовет: программы помощи Ирландии и Португалии «на подходе»

Германия: доходность 10-летних гособлигаций достигла рекордного минимума в 2.00%

Технически, EUR/USD продолжает находиться под давлением. Однако нашел поддержку у нижней границы дневного Боллинджера — около 1.4145. Первоначальная цель восходящей коррекции 1.4200 — закрытие гэпа. Если паре удасться закрепиться выше 1.4225, то вожможен дальнейший рост к 1.4280. При повторном тестировании сегодняшнего минимума Азии, в случае успеха медведей пара может опуститься до 1.4055.

Уровни поддержки – 1.4120, 1.4055

Уровни сопротивления – 1.4245, 1.4285, 1.4370

GBP/USD

Футбольные клубы английской «Премьер-лиги» («Premier League») за последний год увеличили свою прибыль на 2% и достигли отметки в 2 миллиарда фунтов стерлингов. При этом клубы тратят огромные суммы от доходов на зарплаты своих игроков. По данным «Deloitte» за футбольный сезон 2009/2010 команды потратили на зарплаты своих футболистов 1.4 миллиарда фунтов стерлингов. Английские клубы потратили около 68% от своих доходов лишь на зарплаты игроков. Чемпион этого года, клуб «Манчестер Юнайтед» на зарплаты своих футболистов потратил 46% от своих доходов за год. А вот их соседи, клуб «Манчестер Сити» вообще превысили доходную часть, зарплаты составили 107%. Общий рейтинг по выплатам зарплат возглавляет клуб Лондона «Челси», это произошло с 2003 года, после того как клуб купил российский миллиардер Роман Абрамович. В этом сезоне Абрамович на зарплату своих игроков потратил 176 миллионов фунтов. Такие цифры вызывают опасения, учитывая, что скоро в силу вступят новые правила «UEFA». Они полностью вступят в силу после июля 2014 года, но действовать будут уже со следующего сезона. В соответствии с правилами клубы не могут тратить больше денег чем они зарабатывают.

Технически, GBP/USD остается под давлением.

точка разворота находится на уровне 1.6200.

предпочтение: ПРОДАВАТЬ ниже 1.6200 с целевыми точками 1.6150 и 1.6095.

Альтернативный сценарий: прорыв вверх уровня 1.6200 откроет путь к 1.6250 и 1.6315.

USD/JPY

В Японии из-за мощного тайфуна «Талас» погибли 27 человек. Еще 54 человека числятся пропавшими без вести. Количество погибших может значительно возрасти, поскольку на данный момент спасатели не могут добраться до ряда горных участков из-за оползней. По данным властей, отрезанными от внешнего мира в труднодоступных районах оказались по меньшей мере 3600 человек. В спасательных операциях принимают участие военнослужащие сил самообороны Японии.

12-й по счету в этом сезоне тропический циклон «Талас» нанес удар по южному острову Сикоку и центральной части основного японского острова Хонсю. Порывами ветра повреждены крыши тысяч зданий, в том числе популярного среди туристов древнего замка Нидзедзе в Киото. Прервана телефонная связь, несколько десятков тысяч домов остаются без электричества.

Тайфун также парализовал работу транспорта в стране. В аэропортах Японии отменено более 400 рейсов. Остановился железнодорожный транспорт. Закрыто движение по ряду ключевых автомагистралей страны.

В настоящее время «Талас» медленно перемещается от западного побережья Хонсю на северо-восток в направлении Приморского края РФ. Порывы ветра на отдельных участках достигают скорости 30 м/сек.

Технические уровни по USD/JPY

Уровни поддержки – 76.55, 76.30, 76.10

Уровни сопротивления – 77.00, 77.20, 77.50

Неспособность пробиться выше 77.00 может опустить пару к нижней границе нисходщего часового канала на 76.45.

Автор обзора: аналитик Владислав Митяшин

- 0

- Просмотров: 1102

- 5 сентября 2011, 09:39

- Комментировать

| Bulls & Bears: Баттл #55. Как изменится курс EUR-USD до 9 сентября 2011? |

Продолжаем еженедельный конкурс «Быки и Медведи». Но в начале результаты последнего конкурса.

Результаты баттла #54

Цена закрытия недели 2 сентября 1.42037. Практически всю неделю цена целенаправлено снижалась.

Тройка участников, которые сделали наиболее точные прогнозы на прошлой неделе:

( Читать дальше )

- 2

- Просмотров: 4137

- 3 сентября 2011, 13:56

- Комментариев: 33

| Технический анализ пары EUR/USD от компании "Акмос Трейд" 2 сентября 2011 как обычно оправдал свою репутацию |

По моему скромному мнению, компания «Акмос Трейд» предоставляет всем желающим достаточно грамотный ежедневный тех. анализ основных валютных пар, которым я регулярно пользуюсь. Вот и сегодня, предпологаемое движение моей любимой пары EUR/USD в целом оправдало ожидания!

Вот, собственно сам прогноз, опубликованный примерно в 11.00 по москве, доступный по ссылке www.akmos.ru/analytics/forecast/tech

EUR/USD

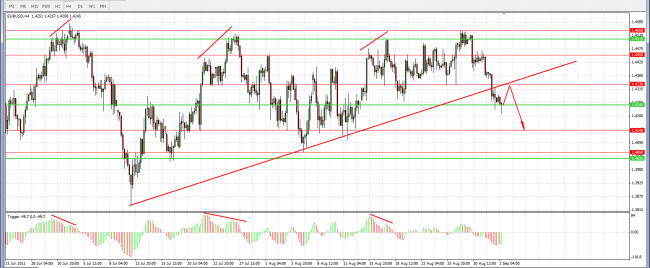

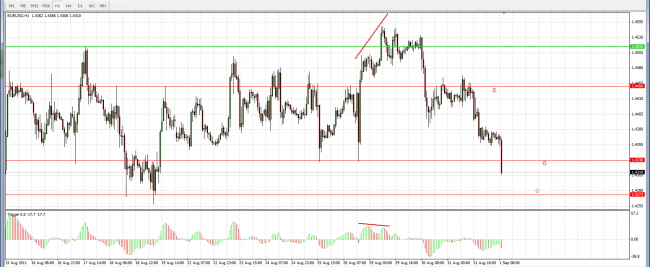

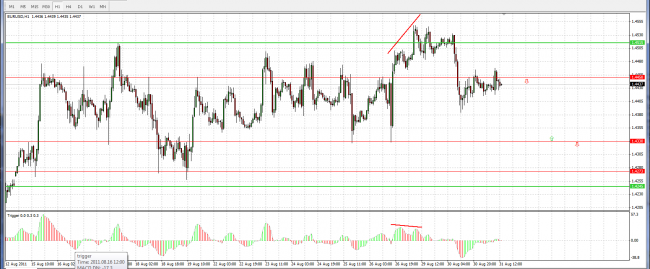

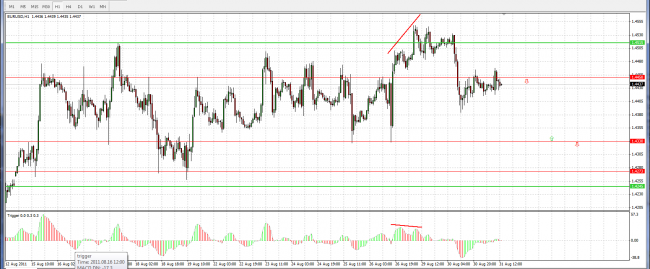

Пара движется в пределах неширокого диапазона 1.4250 — 1.4300. В настоящий момент они движутся к нижней его границе. Если она будет преодолена, продолжится падение, первичной целью которого, скорее всего, станет отметка 1.4200. Но трендовый индикатор OsMA на 4-х часовом графике (рис.5) приобрел восходящую направленность. В том же направлении развернулся и осциллятор SS (вышел из зоны перепроданности). Все это позволяет предположить, что выход из диапазона произойдет с прорывом верхней границы. На часовом графике (рис.6) OsMA также направлена вверх, тем самым, подтверждая предположение о вероятности прорыва ценами уровня 1.4300 и продолжения роста цен. Осцилляторы развернулись разнонаправлено.

Учитывая сказанное, на мой взгляд, целесообразно оставаться вне рынка до выхода цен за пределы канала. Позиции с близким стоп-лоссом открывать в направлении прорыва.

Результат движения пары за сегодняшний день представлен на рисунке:

Как и предполагалось, после прорыва уровня поддержки 1.4270/80 цена двинулась к отметке 1.4200, достигнув минимума в 1.4208

Вот, собственно сам прогноз, опубликованный примерно в 11.00 по москве, доступный по ссылке www.akmos.ru/analytics/forecast/tech

EUR/USD

Пара движется в пределах неширокого диапазона 1.4250 — 1.4300. В настоящий момент они движутся к нижней его границе. Если она будет преодолена, продолжится падение, первичной целью которого, скорее всего, станет отметка 1.4200. Но трендовый индикатор OsMA на 4-х часовом графике (рис.5) приобрел восходящую направленность. В том же направлении развернулся и осциллятор SS (вышел из зоны перепроданности). Все это позволяет предположить, что выход из диапазона произойдет с прорывом верхней границы. На часовом графике (рис.6) OsMA также направлена вверх, тем самым, подтверждая предположение о вероятности прорыва ценами уровня 1.4300 и продолжения роста цен. Осцилляторы развернулись разнонаправлено.

Учитывая сказанное, на мой взгляд, целесообразно оставаться вне рынка до выхода цен за пределы канала. Позиции с близким стоп-лоссом открывать в направлении прорыва.

Результат движения пары за сегодняшний день представлен на рисунке:

Как и предполагалось, после прорыва уровня поддержки 1.4270/80 цена двинулась к отметке 1.4200, достигнув минимума в 1.4208

- 0

- Просмотров: 2849

- 2 сентября 2011, 16:16

- Комментировать

| Опционные уровни на 2 сентября 2011 по EUR/USD и GBP/USD |

Уровни на сегодня.

Уровни сопротивления (sell limit):

( Читать дальше )

Опционные уровни по EUR/USD на 02.09.2011

Уровни сопротивления (sell limit):

( Читать дальше )

- 1

- Просмотров: 3422

- 2 сентября 2011, 14:22

- Комментариев: 4

| Сигналы на пятницу 2 сентября по EUR/USD |

Здравствуйте, сегодня по паре EUR/USD:

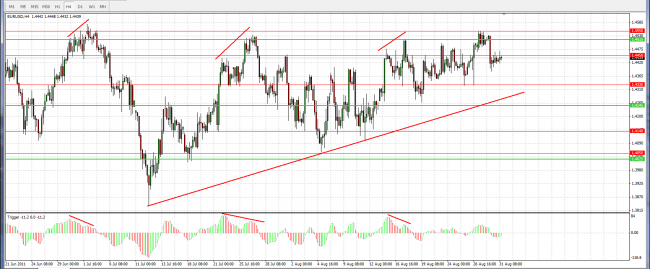

На графике Н1 формируется дивергенция — сигнал на покупку в районе текущих уровней 1.4200-45, вчера отскока не произошло от линии поддержки Н4 и так как сформировался дополнительный сигнал на покупку стоит ожидать коррекционный рост с целью 1.4330 до линии поддержки теперь ставшей сопротивлением Н4. После тестирования уровня 1.4330 ожидаю возобновление нисходящего движения с целью 1.4140 и ниже. Рекомендации на день: держать среднесрочные продажи, краткосрочно: покупать от текущих уровней в районе 1.4200-45 с целью 1.4330, продавать от уровня 1.4330 с целью 1.4270, 1.4220 и 1.4140.

Второстепенный сценарий: в случае преодолении минимума недели 1.4210 и закрепление цены ниже его пара возобновит снижение к следующему уровню поддержки 1.4140.

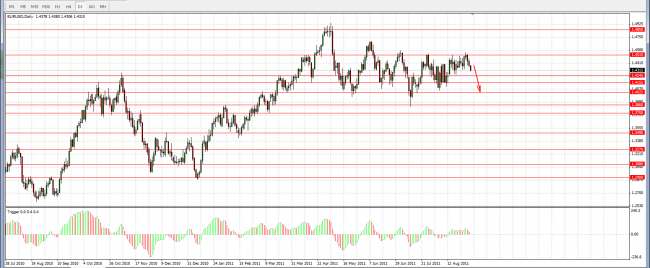

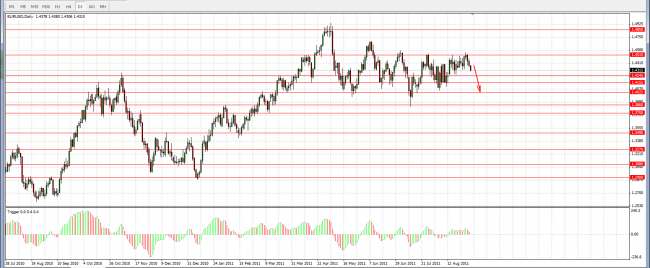

На графике D1 отмечены самые сильные уровни и среднесрочный сценарий движения цены пары EUR/USD.

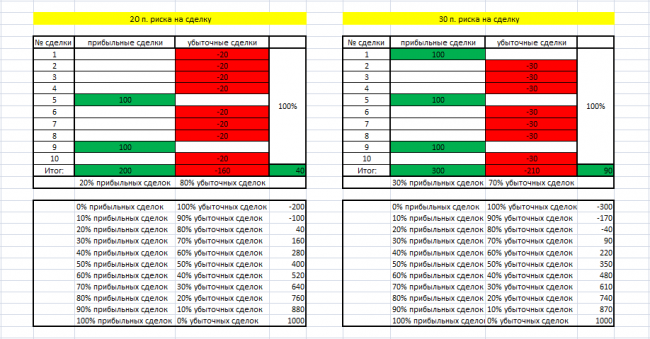

Рекомендую использовать «Правила управления капиталом»: Риск 2% от депозита на стоп.

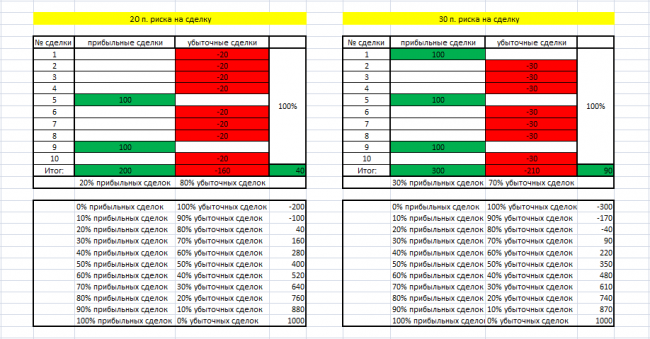

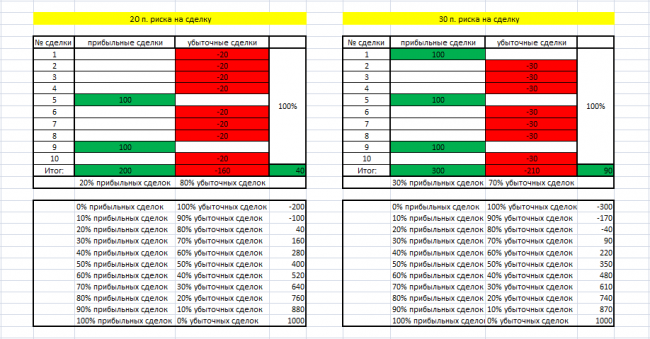

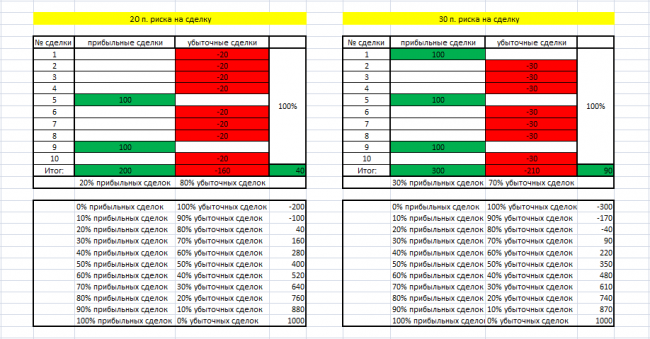

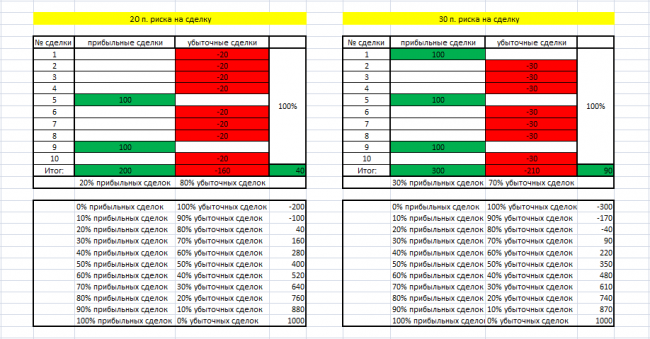

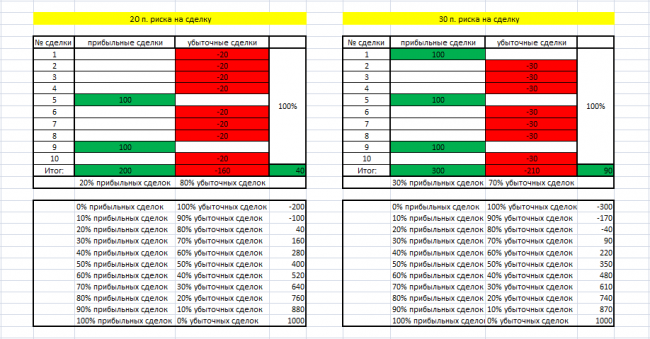

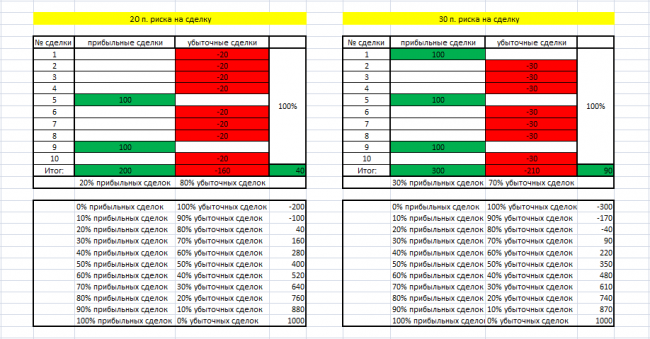

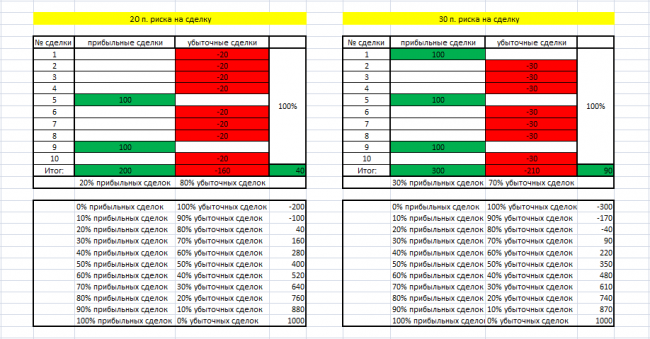

Допустим вы ставите стоп в 20 п. при этом ваша цель 100 п. профита (на форексе 100 п. не проблема), если с таким правилами управления капиталом 8 сделок из 10 будут убыточными Вы останетесь в +. Если 30 п. риска надо сделать хотя бы 3 прибыльные сделки из 10 что бы быть в +.

Минимальное соотношение для которого стоит гоняться на рынке это 1/3 (стоп/профит), например 20 п. риска/60 п. профита.

Есть хорошая программа расчета лота для форекса, называется Calculate lot Forex она в свободном доступе на сайте mxprofit.ru

Используйте правила управления капиталом и статистика будут на вашей стороне!

Все подробности и рекомендации, изменения буду писать в комментариях… удачи!

На графике Н1 формируется дивергенция — сигнал на покупку в районе текущих уровней 1.4200-45, вчера отскока не произошло от линии поддержки Н4 и так как сформировался дополнительный сигнал на покупку стоит ожидать коррекционный рост с целью 1.4330 до линии поддержки теперь ставшей сопротивлением Н4. После тестирования уровня 1.4330 ожидаю возобновление нисходящего движения с целью 1.4140 и ниже. Рекомендации на день: держать среднесрочные продажи, краткосрочно: покупать от текущих уровней в районе 1.4200-45 с целью 1.4330, продавать от уровня 1.4330 с целью 1.4270, 1.4220 и 1.4140.

Второстепенный сценарий: в случае преодолении минимума недели 1.4210 и закрепление цены ниже его пара возобновит снижение к следующему уровню поддержки 1.4140.

На графике D1 отмечены самые сильные уровни и среднесрочный сценарий движения цены пары EUR/USD.

Рекомендую использовать «Правила управления капиталом»: Риск 2% от депозита на стоп.

Допустим вы ставите стоп в 20 п. при этом ваша цель 100 п. профита (на форексе 100 п. не проблема), если с таким правилами управления капиталом 8 сделок из 10 будут убыточными Вы останетесь в +. Если 30 п. риска надо сделать хотя бы 3 прибыльные сделки из 10 что бы быть в +.

Минимальное соотношение для которого стоит гоняться на рынке это 1/3 (стоп/профит), например 20 п. риска/60 п. профита.

Есть хорошая программа расчета лота для форекса, называется Calculate lot Forex она в свободном доступе на сайте mxprofit.ru

Используйте правила управления капиталом и статистика будут на вашей стороне!

Все подробности и рекомендации, изменения буду писать в комментариях… удачи!

- 3

- Просмотров: 2177

- 2 сентября 2011, 13:08

- Комментариев: 8

| Фундаментальный анализ рынка форекс на 02.09.2011г. |

После выхода слабых отчетов PMI по Европе рынок приготовился к тому, что ISM США также опустится ниже 50. Однако индексу удалось удержаться на отметке 50.6, что более чем на 2 пкт. выше ожидаемого значения 48.5. Ожидания QE3 были пересмотрены на понижение, и доллар рос в первую половину американской сессии.

Фондовые индексы США начали сентябрь на плохой ноте, прервав свой четырехдневный рост, поскольку акции финансовых компаний ослабли, а инвесторы выразили беспокойство в преддверии выхода в пятницу ежемесячных данных по числу рабочих мест вне сельского хозяйства в США.

Индекс Dow Jones Industrial Average по итогам торгов упал на 119.96 пункта (1%) до 11493,57. В начале сессии индекс упал, затем стал демонстрировать трехзначный рост, после чего снова упал в условиях волатильной сессии.

Индекс Standard & Poor's 500 упал на 14.47 пункта (1.2%), до 1204.42. В лидерах снижения – акции финансового и промышленного секторов. Технологически ориентированный индекс Nasdaq Composite утратил 33.42 пункта (1.3%) до 2546.04.

Самое значительное снижение в финансовом секторе продемонстрировали акции Goldman Sachs Group, упавшие на 4.06 доллара(3.5%) до 112.16. Акции Citigroup снизились на 1.05 доллара (3.4%), до 30, акции Morgan Stanley подешевели на 57 центов (3.3%) до 16.93. Акции J.P. Morgan Chase опустились на 1.26 доллара (3.4%), до 36.30.

Падение на рынке произошло после выхода производственного индекса Института управления поставками (ISM) в США, который превысил ожидания. Индекс в августе составил 50.6. Хотя значение индекса не такое уж высокое, оно все же выше прогноза экономистов. Значения выше 50 указывают на рост активности в производственной сфере.

В начале инвесторы восприняли производственный отчет как приятную неожиданность, особенно после того, как в прошлом месяце опасения относительно того, что экономика снова впадет в рецессию, столкнули индекс DJIA вниз на 4.4%.

Облегчение, связанное с производственным индексом ISM, подтолкнуло DJIA к росту на 103 пункта в начале сессии. Однако затем на первый план снова вышло беспокойство по поводу экономического роста, что сдержало рост на рынке в начале сессии.

Теперь в центре внимания инвесторов будут находиться данные по занятости, которые выйдут сегодня. Опубликованный ранее в четверг отчет Министерства труда показал, что число первичных заявок на пособие по безработице на прошлой неделе сократилось, хотя осталось на высоком уровне, что отражает сохраняющуюся слабость на рынке труда.

Экономисты Goldman Sachs в четверг понизили свой прогноз по занятости в США в августе и теперь ожидают роста рабочих мест вне сельского хозяйства лишь на 25 000, тогда как первоначально ожидали роста на 50 000.

Ожидается, что объем торгов будет низким, так как многие участники рынка находятся на каникулах перед празднованием Дня труда в США.

События, на которые стоит обратить внимание сегодня:

12:30 мск. Великобритания: Индекс менеджеров по снабжению в строительстве за август (Предыдущее значение — 53.5, Прогноз — 53.1)

16:30 мск. США: Число рабочих мест вне сельского хозяйства за август (Предыдущее значение — 117 тыс., Прогноз — 75 тыс.)

16:30 мск. США: Уровень безработицы за август (Предыдущее значение — 9.1 % м/м, Прогноз — 9.1 % м/м)

Как поведет себя доллар на фоне беспокойства по поводу того, что отчет по занятости выйдет слабым, став еще одним признаком слабости экономики?

Напрашивается вывод, что он должен упасть…

Однако, пока балом правит он (как мировая резервная валюта), он же может и заявить: «кому я должен — всем прощаю»…

В первую очередь на слабые отчеты реагирует американский фондовый рынок (индексы — «святая троица» — Dow Jones, S & P 500, Nasdaq; нефть и драгметаллы, акции), а они очень часто имеют обратную корреляцию с долларом. Когда фонда растет, а доллар падает, комментаторы сразу же обращаются к понятию «риска» под которым понимается покупка (перекладывание денег) из надежных активов (например, снимаешь с банковского счета и бежишь на Форексе торговать) в «рисковые», но дающие возможность больше заработать. Европейские валюты (кроме швейцарского франка — валюты-убежища) также принято относить к таким рисковым активам…

Так вот, в момент выхода новости и в ближашие 1 — 3 часа, пока торгуется перкрестная сессия Европа-Америка и открыты фондовые площадки, на евро обращают меньше внимания, а вот под занавес, когда фондовые рынки закрываются, внимание переключается на валютный рынок (да и часть заработанных на фонде денег). А, там: «о, евро вырос (упал) то как! не порядок — надо его обратно»… Ну, обратно-то, как правило не всегда удается загнать (не всеми денюжками, заработанными это делается, да и активность снижается — многим надо по домам — семья, дети...), но очень часто откаты от первоначальной реакции составляют от 50% и более (иногда 100% и 150% — т.е. курс разворачивается на 180 градусов).

Обычно, по итогам закрытия дня, 7/3 — доллар реагирует классически (данные слабые — он упал). Но, чтобы не говорили комментаторы и политики, рынком правят спекулянты и на следующей неделе они погонят валюту туда, где они смогут больше заработать, а будет это совпадать с фундаментальными показателями или нет, в краткосрочникам это не важно…

EUR/USD

Еврооблигации и ипотека

Иногда друзья экономисты проводят аналогии между экономикой домашнего хозяйства и экономикой государства. Политики могут сказать, что, как и любая хорошая хозяйка, правительству необходимо сбалансировать свой бюджет. Экономисты говорят то же самое, но немного более сложным языком (чтобы поумничать и оправдать свою учебу в вузе).

Беда в том, что, хотя все подобные аналогии могут иметь свои недостатки, они также являются неизбежными. Экономика является сложной и абстрактной одновременно. Избиратели и политики неизбежно пытаются перевести эти абстракции в повседневные условия. И, практически, нет смысла пытаться их остановить.

Именно поэтому так трудно убедить немецких, голландских, австрийских и финских избирателей в добродетели еврооблигаций. Греция не в состоянии заимствовать на мировых рынках — и в Италии и Испании сталкиваются со все более высокими расходами по займам — аргумент, что еврооблигации, гарантированные всеми членами еврозоны и, следовательно, которыми пользуются немцы и другие кредиторы, сулят перспективу.

А теперь представьте, как этот аргумент может быть представлен общественности? По существу, переводя на обыденный язык, ваш сосед уже не может оплатить свою ипотеку. И, банк, вместо того, чтобы требовать возврат займа, гарантирут списать эти долги, чтобы снять напряжение. Но, чтобы самому не нести убытки, он урезает ваши доходы по процентам, например, или продает вам безвыигрышные лоторейные билетики. Кто в здравом уме, согласился бы на это?

На самом деле, есть способ, чтобы сделать аналогию потенциально убедительно. Давайте скажем, что Вы позволяете своему соседу обанкротиться. Банк перекрывает его долг. Существует принудительные продажи домов. В результате, доход с продажи идет в банк, но цена такого имущества значительно ниже рыночной — и стоимость вашего собственного дома также падает. Если Германия позволяет другим евро-членам списать долг, то еврозона находится в глубокой беде — и Германия страдает.

Столкнувшись с таким сценарием, возможно, имеет смысл для гарантий ипотечных займов вашего соседа, — иными словами, пойти на еврооблигации. Беда в том, что в реальной жизни, не много домовладельцев это делает. Нет, если сосед семьи — безответсвенный, что возвращает нас к конечной проблеме с еврозоной, отсутствие общей идентичности достаточно сильны, чтобы убедить соседей принимать большие риски друг для друга.

О различии между домашними хозяйствами и странами: Когда семья сокращает свои расходы, то это не означает, что автоматически увеличатся доходы (По крайней мере, этого не достаточно). То же самое относится и к бизнесу. Страна, с другой стороны, может сократить свои расходы и в конечном итоге большой дефицит. Как и Греция, которая имеет больший дефицит в этом году, даже больше, чем в прошлом году, когда она получила первый транш помощи от ЕС/МВФ. Для страны, государственные расходы являются частью его налоговой базы, и поэтому уразрезание может также уменьшить налогооблагаемую базу и достаточно увеличить дефицит.

Соседу не только нужен кто-то, кто бы гарантировал его ипотеку. Ему также нужна работа, чтобы питаться, одеваться и получать жилищно-коммунальные услуги. Сосед в настоящее время парализован, и поэтому он не может заработать себе на жизнь больше, единственный способ для него и его семьи, чтобы выжить — либо постоянные дотации родственников или лечь в больницу для некоторых крупных операций, чтобы устранить причину проблемы (вырезать что-нибудь ненужное).

Критической и дополнительно убедительной разницей в том, что европейские соседи не могут ужиться в одном доме. Не могут выйти, не могут оплачивать счета, не могут воспитывать своих детей, беднеют. Проблема в том, что можно покинуть квартиру, но не возможно поменять дом, как в случае с Грецией, это подобно Великобритании, отказаться от Европы. Некоторые неспособны понять, что на этой части материка дом не может быть перемещен. Другие европейские государства, всегда будут соседями и всегда будут связаны между собой. Греческий государственный долг составляет 330 млрд. долларов. Есть примерно 330 миллионов человек в еврозоне. Это составляет 1000 евро на душу населения, а не налогоплательщиков. Добавьте к этому долг Испании и Италии и воздействие становится еще более значительным. В конце концов, если Еврозона придет к солидарности, то и здравый смысл восторжествует. Может быть действительно имеет смысл увеличить налоги на высшие должности работников ЕС, по крайней мере на некоторое время, пока некоторые суммы из этого долга не окупятся. Затем согласовывать интересы будет легче и государства могут позволить себе снижение налоговой нагрузки снова.

Еврооблигации могут стать необходимостью, но без политического контроля, это было бы просто субсидирование по привычке экономных соседей. Еврооблигации означают политический контроль, огромный, критический сдвиг суверенитета в Брюсселе, так как с их введением государствам придется накладывать вето на свои бюджеты и вместе с ними на свои инициативы в области политики. Вето бюджета подразумевает резкое увеличение числа демократических принципов Брюсселя. Это следующий бой…

EUR/USD в начале торгов в Нью-Йорке изначально вырос на фоне тяги к риску после выхода ISM, достигнув отметки 1.4314. Однако вскоре рынок пришел к выводу, что показатели не так уж плохи, и пересмотрел на понижение ожидания QE3. Это вызвало рост доллара против основных конкурентов. EUR/USD поглотил стопы под отметкой 1.4260 и достиг минимума 1.4227 перед тем, как биды суверенных инвесторов ограничили падение. Далее пара немного выросла к области 1.4300, но затем понизилась к 1.4270 на закрытии. Стопы отмечены над отметкой 1.4330 и под 1.4220. Бегство от рисков усилилось после того, как Goldman пересмотрел на понижение прогноз по ключевому отчету по занятости в США, а также на новостях о том, что Греция может не успеть сократить дефицит в соответствии с программой.

USD/CHF и EUR/CHF попали под давление, так как игроки продолжают пользоваться нерешительностью властей Швейцарии и покупать франк. USD/CHF понизился к 0.7926 и закрылся на 0.7942. EUR/CHF обвалился до 1.1320 и закрылся чуть выше на отметке 1.1332.

Евро столкнется со значительными рисками на следующей неделе, говорят в Morgan Stanley. В банке отмечают, что неопределенность, связанная с процессом ратификации Европейского фонда финансовой стабильности, скорее всего, усилится, так как политические дебаты относительно планов спасения накаляются в Германии. В банке добавляют, что немецкий конституционный суд должен вынести решение по пакету помощи Греции, которое может еще больше усложнить ситуацию. Более того, евро сейчас столкнется с этими проблемами на фоне ухудшения перспектив экономического роста. Индексы менеджеров по снабжению (PMI) по всему миру сигнализируют о замедлении. «Слабость опережающих индикаторов в Европе привлечет все большее внимание к заседанию ЕЦБ, которое пройдет на следующей неделе, особенно учитывая недавние комментарии Трише, которые были интерпретированы как намек на склонность к мягкой политике». В банке также говорят, что «понижательное давление на евро растет, несмотря на продолжающуюся диверсификацию валютных резервов центральным банком». В Morgan Stanley ожидают, что пара евро/доллар будет торговаться около 1.4200 к концу 3-го квартала 2011 года, и по 1.3600 к концу года.

Технически, EUR/USD продолжает снижение с августовсго максимума 1.4548 и заметно снизился за последние три дня. Однако нижняя граница диапазона предыдущего месяца — около 1.4060 остается сильной и, вряд ли будет пробита сходу. Сопротивление 1.4350 пока сдерживает коррекционный рост. Но в американскую сессию значимыми уровнями станут:

Уровни поддержки – 1.4190, 1.4130, 1.4030/60

Уровни сопротивления – 1.4350, 1.4450, 1.4520

GBP/USD

Британское жилье продолжает дешеветь

В августе британское жилье подешевело максимально за 10 месяцев на фоне того, что замедление темпов восстановления экономики поставило спрос под угрозу, о чем сегодня сообщила компания Nationwide.

Средняя стоимость дома понизилась на 0.6% до 165.914 фунтов ($269.800) против июльского значения. В годовом исчислении цены упали на 0.4%.

В то время как нехватка предложения домов на продажу и рекордно низкие процентные ставки Банка Англии оказывают ценам поддержку, рынок жилья никак не может набраться сил из-за ограничения кредитования банками и снижения активности потребителей ввиду высокой инфляции. Сегодня Торгово-промышленная палата Британии понизила свой прогноз по росту ВВП, сославшись на замедление экономической активности в США, обострение европейского долгового кризиса, а также жесткие бюджетные меры, принимаемые правительством.

«Мы по-прежнему ожидаем колебательных движений цен с нисходящим уклоном до конца текущего года, хотя нельзя не признать, что понижательные риски усилились, — подчеркнул старший экономист Nationwide Роберт Гарднер. — Ключевой риск для рынка жиля представляет слабый экономический рост, который может привести к дальнейшим ухудшениям в сфере занятости».

Результаты опубликованного ранее отчета показали, что доверие британских потребителей отметило третий месяц снижения в августе, о чем сообщила компания GfK NOP Ltd. Индекс настроений упал на 1 пкт. до -31, в то время как индикатор 12-месячных ожиданий домохозяйств понизился на 4 пкт. до -31, достигнув полугодового минимума. Обращения за пособием по безработице выросли в июле максимально более чем за 2 года.

В прошлом месяце Банк Англии оставил учетную ставку на уровне 0.5%, сохранив размер программы покупки активов прежним (200 млрд. фунтов). Центробанк пообещал удерживать стоимость кредитования на текущем уровне до августа 2012 года, когда планируется повышение ставки на 25 б.п., о чем поведал Дэвид Керн, старший экономист BCC.

Согласно прогнозам BCC, в 2011/12 гг. ВВП вырастет на 1.1% и 2.1% соответственно. Июньский прогноз был понижен от 1.3% и 2.2%.

Технически, GBP/USD остается под давлением.

точка разворота находится на уровне 1.6193.

предпочтение: ПРОДАВАТЬ ниже 1.6190 с целевыми точками 1.6105 и 1.6080.

Альтернативный сценарий: прорыв вверх уровня 1.6200 откроет путь к 1.6255 и 1.6295.

USD/JPY

Япония: премьер-министр Нода назначил Кацуя Окада новым Министром финансов

Окада является бывшим лидером демократической партии, а также бывшим Министром иностранных дел в предыдущей администрации, разделющим взгляды Ноды.

Япония:

— 2 кв., капитальные расходы без учета финансовых компаний -7.8% г/г против +3.0% в 1 кв.

— 2 кв., капитальные расходы без учета ПО -6.6% кв/кв, -8.2% г/г против -1.9% кв/кв, -3.4% г/г в 1 кв.

Технические уровни по USD/JPY

Уровни поддержки – 76.55, 76.20, 75.90

Уровни сопротивления – 77.25, 77.60, 78.00

Доллар/йена торгуется в диапазоне 76.70–77.20. Ожидается движение к верхней границе коридора.

Автор обзора: аналитик Владислав Митяшин

Фондовые индексы США начали сентябрь на плохой ноте, прервав свой четырехдневный рост, поскольку акции финансовых компаний ослабли, а инвесторы выразили беспокойство в преддверии выхода в пятницу ежемесячных данных по числу рабочих мест вне сельского хозяйства в США.

Индекс Dow Jones Industrial Average по итогам торгов упал на 119.96 пункта (1%) до 11493,57. В начале сессии индекс упал, затем стал демонстрировать трехзначный рост, после чего снова упал в условиях волатильной сессии.

Индекс Standard & Poor's 500 упал на 14.47 пункта (1.2%), до 1204.42. В лидерах снижения – акции финансового и промышленного секторов. Технологически ориентированный индекс Nasdaq Composite утратил 33.42 пункта (1.3%) до 2546.04.

Самое значительное снижение в финансовом секторе продемонстрировали акции Goldman Sachs Group, упавшие на 4.06 доллара(3.5%) до 112.16. Акции Citigroup снизились на 1.05 доллара (3.4%), до 30, акции Morgan Stanley подешевели на 57 центов (3.3%) до 16.93. Акции J.P. Morgan Chase опустились на 1.26 доллара (3.4%), до 36.30.

Падение на рынке произошло после выхода производственного индекса Института управления поставками (ISM) в США, который превысил ожидания. Индекс в августе составил 50.6. Хотя значение индекса не такое уж высокое, оно все же выше прогноза экономистов. Значения выше 50 указывают на рост активности в производственной сфере.

В начале инвесторы восприняли производственный отчет как приятную неожиданность, особенно после того, как в прошлом месяце опасения относительно того, что экономика снова впадет в рецессию, столкнули индекс DJIA вниз на 4.4%.

Облегчение, связанное с производственным индексом ISM, подтолкнуло DJIA к росту на 103 пункта в начале сессии. Однако затем на первый план снова вышло беспокойство по поводу экономического роста, что сдержало рост на рынке в начале сессии.

Теперь в центре внимания инвесторов будут находиться данные по занятости, которые выйдут сегодня. Опубликованный ранее в четверг отчет Министерства труда показал, что число первичных заявок на пособие по безработице на прошлой неделе сократилось, хотя осталось на высоком уровне, что отражает сохраняющуюся слабость на рынке труда.

Экономисты Goldman Sachs в четверг понизили свой прогноз по занятости в США в августе и теперь ожидают роста рабочих мест вне сельского хозяйства лишь на 25 000, тогда как первоначально ожидали роста на 50 000.

Ожидается, что объем торгов будет низким, так как многие участники рынка находятся на каникулах перед празднованием Дня труда в США.

События, на которые стоит обратить внимание сегодня:

12:30 мск. Великобритания: Индекс менеджеров по снабжению в строительстве за август (Предыдущее значение — 53.5, Прогноз — 53.1)

16:30 мск. США: Число рабочих мест вне сельского хозяйства за август (Предыдущее значение — 117 тыс., Прогноз — 75 тыс.)

16:30 мск. США: Уровень безработицы за август (Предыдущее значение — 9.1 % м/м, Прогноз — 9.1 % м/м)

Как поведет себя доллар на фоне беспокойства по поводу того, что отчет по занятости выйдет слабым, став еще одним признаком слабости экономики?

Напрашивается вывод, что он должен упасть…

Однако, пока балом правит он (как мировая резервная валюта), он же может и заявить: «кому я должен — всем прощаю»…

В первую очередь на слабые отчеты реагирует американский фондовый рынок (индексы — «святая троица» — Dow Jones, S & P 500, Nasdaq; нефть и драгметаллы, акции), а они очень часто имеют обратную корреляцию с долларом. Когда фонда растет, а доллар падает, комментаторы сразу же обращаются к понятию «риска» под которым понимается покупка (перекладывание денег) из надежных активов (например, снимаешь с банковского счета и бежишь на Форексе торговать) в «рисковые», но дающие возможность больше заработать. Европейские валюты (кроме швейцарского франка — валюты-убежища) также принято относить к таким рисковым активам…

Так вот, в момент выхода новости и в ближашие 1 — 3 часа, пока торгуется перкрестная сессия Европа-Америка и открыты фондовые площадки, на евро обращают меньше внимания, а вот под занавес, когда фондовые рынки закрываются, внимание переключается на валютный рынок (да и часть заработанных на фонде денег). А, там: «о, евро вырос (упал) то как! не порядок — надо его обратно»… Ну, обратно-то, как правило не всегда удается загнать (не всеми денюжками, заработанными это делается, да и активность снижается — многим надо по домам — семья, дети...), но очень часто откаты от первоначальной реакции составляют от 50% и более (иногда 100% и 150% — т.е. курс разворачивается на 180 градусов).

Обычно, по итогам закрытия дня, 7/3 — доллар реагирует классически (данные слабые — он упал). Но, чтобы не говорили комментаторы и политики, рынком правят спекулянты и на следующей неделе они погонят валюту туда, где они смогут больше заработать, а будет это совпадать с фундаментальными показателями или нет, в краткосрочникам это не важно…

EUR/USD

Еврооблигации и ипотека

Иногда друзья экономисты проводят аналогии между экономикой домашнего хозяйства и экономикой государства. Политики могут сказать, что, как и любая хорошая хозяйка, правительству необходимо сбалансировать свой бюджет. Экономисты говорят то же самое, но немного более сложным языком (чтобы поумничать и оправдать свою учебу в вузе).

Беда в том, что, хотя все подобные аналогии могут иметь свои недостатки, они также являются неизбежными. Экономика является сложной и абстрактной одновременно. Избиратели и политики неизбежно пытаются перевести эти абстракции в повседневные условия. И, практически, нет смысла пытаться их остановить.

Именно поэтому так трудно убедить немецких, голландских, австрийских и финских избирателей в добродетели еврооблигаций. Греция не в состоянии заимствовать на мировых рынках — и в Италии и Испании сталкиваются со все более высокими расходами по займам — аргумент, что еврооблигации, гарантированные всеми членами еврозоны и, следовательно, которыми пользуются немцы и другие кредиторы, сулят перспективу.

А теперь представьте, как этот аргумент может быть представлен общественности? По существу, переводя на обыденный язык, ваш сосед уже не может оплатить свою ипотеку. И, банк, вместо того, чтобы требовать возврат займа, гарантирут списать эти долги, чтобы снять напряжение. Но, чтобы самому не нести убытки, он урезает ваши доходы по процентам, например, или продает вам безвыигрышные лоторейные билетики. Кто в здравом уме, согласился бы на это?

На самом деле, есть способ, чтобы сделать аналогию потенциально убедительно. Давайте скажем, что Вы позволяете своему соседу обанкротиться. Банк перекрывает его долг. Существует принудительные продажи домов. В результате, доход с продажи идет в банк, но цена такого имущества значительно ниже рыночной — и стоимость вашего собственного дома также падает. Если Германия позволяет другим евро-членам списать долг, то еврозона находится в глубокой беде — и Германия страдает.

Столкнувшись с таким сценарием, возможно, имеет смысл для гарантий ипотечных займов вашего соседа, — иными словами, пойти на еврооблигации. Беда в том, что в реальной жизни, не много домовладельцев это делает. Нет, если сосед семьи — безответсвенный, что возвращает нас к конечной проблеме с еврозоной, отсутствие общей идентичности достаточно сильны, чтобы убедить соседей принимать большие риски друг для друга.

О различии между домашними хозяйствами и странами: Когда семья сокращает свои расходы, то это не означает, что автоматически увеличатся доходы (По крайней мере, этого не достаточно). То же самое относится и к бизнесу. Страна, с другой стороны, может сократить свои расходы и в конечном итоге большой дефицит. Как и Греция, которая имеет больший дефицит в этом году, даже больше, чем в прошлом году, когда она получила первый транш помощи от ЕС/МВФ. Для страны, государственные расходы являются частью его налоговой базы, и поэтому уразрезание может также уменьшить налогооблагаемую базу и достаточно увеличить дефицит.

Соседу не только нужен кто-то, кто бы гарантировал его ипотеку. Ему также нужна работа, чтобы питаться, одеваться и получать жилищно-коммунальные услуги. Сосед в настоящее время парализован, и поэтому он не может заработать себе на жизнь больше, единственный способ для него и его семьи, чтобы выжить — либо постоянные дотации родственников или лечь в больницу для некоторых крупных операций, чтобы устранить причину проблемы (вырезать что-нибудь ненужное).

Критической и дополнительно убедительной разницей в том, что европейские соседи не могут ужиться в одном доме. Не могут выйти, не могут оплачивать счета, не могут воспитывать своих детей, беднеют. Проблема в том, что можно покинуть квартиру, но не возможно поменять дом, как в случае с Грецией, это подобно Великобритании, отказаться от Европы. Некоторые неспособны понять, что на этой части материка дом не может быть перемещен. Другие европейские государства, всегда будут соседями и всегда будут связаны между собой. Греческий государственный долг составляет 330 млрд. долларов. Есть примерно 330 миллионов человек в еврозоне. Это составляет 1000 евро на душу населения, а не налогоплательщиков. Добавьте к этому долг Испании и Италии и воздействие становится еще более значительным. В конце концов, если Еврозона придет к солидарности, то и здравый смысл восторжествует. Может быть действительно имеет смысл увеличить налоги на высшие должности работников ЕС, по крайней мере на некоторое время, пока некоторые суммы из этого долга не окупятся. Затем согласовывать интересы будет легче и государства могут позволить себе снижение налоговой нагрузки снова.

Еврооблигации могут стать необходимостью, но без политического контроля, это было бы просто субсидирование по привычке экономных соседей. Еврооблигации означают политический контроль, огромный, критический сдвиг суверенитета в Брюсселе, так как с их введением государствам придется накладывать вето на свои бюджеты и вместе с ними на свои инициативы в области политики. Вето бюджета подразумевает резкое увеличение числа демократических принципов Брюсселя. Это следующий бой…

EUR/USD в начале торгов в Нью-Йорке изначально вырос на фоне тяги к риску после выхода ISM, достигнув отметки 1.4314. Однако вскоре рынок пришел к выводу, что показатели не так уж плохи, и пересмотрел на понижение ожидания QE3. Это вызвало рост доллара против основных конкурентов. EUR/USD поглотил стопы под отметкой 1.4260 и достиг минимума 1.4227 перед тем, как биды суверенных инвесторов ограничили падение. Далее пара немного выросла к области 1.4300, но затем понизилась к 1.4270 на закрытии. Стопы отмечены над отметкой 1.4330 и под 1.4220. Бегство от рисков усилилось после того, как Goldman пересмотрел на понижение прогноз по ключевому отчету по занятости в США, а также на новостях о том, что Греция может не успеть сократить дефицит в соответствии с программой.

USD/CHF и EUR/CHF попали под давление, так как игроки продолжают пользоваться нерешительностью властей Швейцарии и покупать франк. USD/CHF понизился к 0.7926 и закрылся на 0.7942. EUR/CHF обвалился до 1.1320 и закрылся чуть выше на отметке 1.1332.

Евро столкнется со значительными рисками на следующей неделе, говорят в Morgan Stanley. В банке отмечают, что неопределенность, связанная с процессом ратификации Европейского фонда финансовой стабильности, скорее всего, усилится, так как политические дебаты относительно планов спасения накаляются в Германии. В банке добавляют, что немецкий конституционный суд должен вынести решение по пакету помощи Греции, которое может еще больше усложнить ситуацию. Более того, евро сейчас столкнется с этими проблемами на фоне ухудшения перспектив экономического роста. Индексы менеджеров по снабжению (PMI) по всему миру сигнализируют о замедлении. «Слабость опережающих индикаторов в Европе привлечет все большее внимание к заседанию ЕЦБ, которое пройдет на следующей неделе, особенно учитывая недавние комментарии Трише, которые были интерпретированы как намек на склонность к мягкой политике». В банке также говорят, что «понижательное давление на евро растет, несмотря на продолжающуюся диверсификацию валютных резервов центральным банком». В Morgan Stanley ожидают, что пара евро/доллар будет торговаться около 1.4200 к концу 3-го квартала 2011 года, и по 1.3600 к концу года.

Технически, EUR/USD продолжает снижение с августовсго максимума 1.4548 и заметно снизился за последние три дня. Однако нижняя граница диапазона предыдущего месяца — около 1.4060 остается сильной и, вряд ли будет пробита сходу. Сопротивление 1.4350 пока сдерживает коррекционный рост. Но в американскую сессию значимыми уровнями станут:

Уровни поддержки – 1.4190, 1.4130, 1.4030/60

Уровни сопротивления – 1.4350, 1.4450, 1.4520

GBP/USD

Британское жилье продолжает дешеветь

В августе британское жилье подешевело максимально за 10 месяцев на фоне того, что замедление темпов восстановления экономики поставило спрос под угрозу, о чем сегодня сообщила компания Nationwide.

Средняя стоимость дома понизилась на 0.6% до 165.914 фунтов ($269.800) против июльского значения. В годовом исчислении цены упали на 0.4%.

В то время как нехватка предложения домов на продажу и рекордно низкие процентные ставки Банка Англии оказывают ценам поддержку, рынок жилья никак не может набраться сил из-за ограничения кредитования банками и снижения активности потребителей ввиду высокой инфляции. Сегодня Торгово-промышленная палата Британии понизила свой прогноз по росту ВВП, сославшись на замедление экономической активности в США, обострение европейского долгового кризиса, а также жесткие бюджетные меры, принимаемые правительством.

«Мы по-прежнему ожидаем колебательных движений цен с нисходящим уклоном до конца текущего года, хотя нельзя не признать, что понижательные риски усилились, — подчеркнул старший экономист Nationwide Роберт Гарднер. — Ключевой риск для рынка жиля представляет слабый экономический рост, который может привести к дальнейшим ухудшениям в сфере занятости».

Результаты опубликованного ранее отчета показали, что доверие британских потребителей отметило третий месяц снижения в августе, о чем сообщила компания GfK NOP Ltd. Индекс настроений упал на 1 пкт. до -31, в то время как индикатор 12-месячных ожиданий домохозяйств понизился на 4 пкт. до -31, достигнув полугодового минимума. Обращения за пособием по безработице выросли в июле максимально более чем за 2 года.

В прошлом месяце Банк Англии оставил учетную ставку на уровне 0.5%, сохранив размер программы покупки активов прежним (200 млрд. фунтов). Центробанк пообещал удерживать стоимость кредитования на текущем уровне до августа 2012 года, когда планируется повышение ставки на 25 б.п., о чем поведал Дэвид Керн, старший экономист BCC.

Согласно прогнозам BCC, в 2011/12 гг. ВВП вырастет на 1.1% и 2.1% соответственно. Июньский прогноз был понижен от 1.3% и 2.2%.

Технически, GBP/USD остается под давлением.

точка разворота находится на уровне 1.6193.

предпочтение: ПРОДАВАТЬ ниже 1.6190 с целевыми точками 1.6105 и 1.6080.

Альтернативный сценарий: прорыв вверх уровня 1.6200 откроет путь к 1.6255 и 1.6295.

USD/JPY

Япония: премьер-министр Нода назначил Кацуя Окада новым Министром финансов

Окада является бывшим лидером демократической партии, а также бывшим Министром иностранных дел в предыдущей администрации, разделющим взгляды Ноды.

Япония:

— 2 кв., капитальные расходы без учета финансовых компаний -7.8% г/г против +3.0% в 1 кв.

— 2 кв., капитальные расходы без учета ПО -6.6% кв/кв, -8.2% г/г против -1.9% кв/кв, -3.4% г/г в 1 кв.

Технические уровни по USD/JPY

Уровни поддержки – 76.55, 76.20, 75.90

Уровни сопротивления – 77.25, 77.60, 78.00

Доллар/йена торгуется в диапазоне 76.70–77.20. Ожидается движение к верхней границе коридора.

Автор обзора: аналитик Владислав Митяшин

- 0

- Просмотров: 1322

- 2 сентября 2011, 10:37

- Комментировать

| Текущий рынок, Сентябрь 2011. Все валютные пары |

Обсуждаем здесь текущее положение на финансовых рынках в Сентябре 2011, если есть что сказать, но создавать отдельный топик по каким-либо причинам не хочется. Публиковать сообщения можно по любым инструментам.

Пишем в комментариях прогнозы, ожидания, чаяния и победы в Сентябре.

Предыдущие обсуждения: Август 2011,Июль 2011,…

Пишем в комментариях прогнозы, ожидания, чаяния и победы в Сентябре.

Предыдущие обсуждения: Август 2011,Июль 2011,…

- 0

- Просмотров: 3822

- 1 сентября 2011, 21:55

- Комментариев: 1

| Опционные уровни на 1 сентября 2011 по EUR/USD и GBP/USD |

Уровни на сегодня.

Уровни сопротивления (sell limit):

( Читать дальше )

Опционные уровни по EUR/USD на 01.09.2011

Уровни сопротивления (sell limit):

( Читать дальше )

- 1

- Просмотров: 3103

- 1 сентября 2011, 14:54

- Комментировать

| Сигналы на четверг 1 сентября по EUR/USD |

Здравствуйте, сегодня по паре EUR/USD:

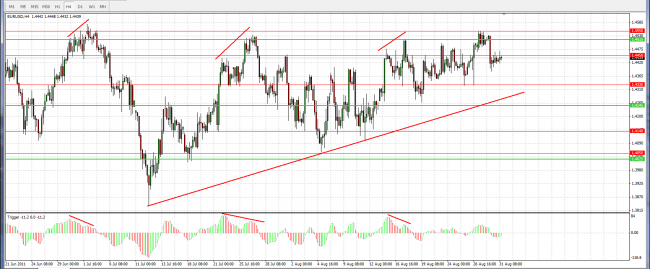

Вчера пара EUR/USD продолжила снижение к нашим намеченным целям достигнув на сегодняшнее утро целевого уровня 1.4330. На графике Н4 пара приближается линии поддержки от которой имеет смысл ждать отскока в направлении 1.4450, так же на графике Н4 отмечены 2 варианта развития событий, 1 вариант приоритетный. Рекомендации на день: держать среднесрочные продажи, краткосрочно: продавать от уровня 1.4330 (так как уровень был пробит) с целью 1.4275, покупать от уровня 1.4275 с целью 1.4330 и 1.4450.

Второстепенный сценарий отмечен на графике Н4 под цифрой 2.

На графике D1 отмечены самые сильные уровни и среднесрочный сценарий движения цены пары EUR/USD.

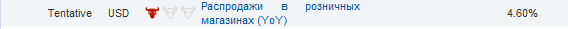

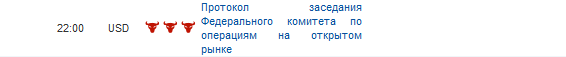

Экономический календарь на сегодня:

Рекомендую использовать «Правила управления капиталом»: Риск 2% от депозита на стоп.

Допустим вы ставите стоп в 20 п. при этом ваша цель 100 п. профита (на форексе 100 п. не проблема), если с таким правилами управления капиталом 8 сделок из 10 будут убыточными Вы останетесь в +. Если 30 п. риска надо сделать хотя бы 3 прибыльные сделки из 10 что бы быть в +.

Минимальное соотношение для которого стоит гоняться на рынке это 1/3 (стоп/профит), например 20 п. риска/60 п. профита.

Есть хорошая программа расчета лота для форекса, называется Calculate lot Forex она в свободном доступе на сайте mxprofit.ru

Используйте правила управления капиталом и статистика будут на вашей стороне!

Все подробности и рекомендации, изменения буду писать в комментариях… удачи!

Вчера пара EUR/USD продолжила снижение к нашим намеченным целям достигнув на сегодняшнее утро целевого уровня 1.4330. На графике Н4 пара приближается линии поддержки от которой имеет смысл ждать отскока в направлении 1.4450, так же на графике Н4 отмечены 2 варианта развития событий, 1 вариант приоритетный. Рекомендации на день: держать среднесрочные продажи, краткосрочно: продавать от уровня 1.4330 (так как уровень был пробит) с целью 1.4275, покупать от уровня 1.4275 с целью 1.4330 и 1.4450.

Второстепенный сценарий отмечен на графике Н4 под цифрой 2.

На графике D1 отмечены самые сильные уровни и среднесрочный сценарий движения цены пары EUR/USD.

Экономический календарь на сегодня:

Рекомендую использовать «Правила управления капиталом»: Риск 2% от депозита на стоп.

Допустим вы ставите стоп в 20 п. при этом ваша цель 100 п. профита (на форексе 100 п. не проблема), если с таким правилами управления капиталом 8 сделок из 10 будут убыточными Вы останетесь в +. Если 30 п. риска надо сделать хотя бы 3 прибыльные сделки из 10 что бы быть в +.

Минимальное соотношение для которого стоит гоняться на рынке это 1/3 (стоп/профит), например 20 п. риска/60 п. профита.

Есть хорошая программа расчета лота для форекса, называется Calculate lot Forex она в свободном доступе на сайте mxprofit.ru

Используйте правила управления капиталом и статистика будут на вашей стороне!

Все подробности и рекомендации, изменения буду писать в комментариях… удачи!

- 2

- Просмотров: 2313

- 1 сентября 2011, 11:57

- Комментариев: 4

| Фундаментальный анализ рынка форекс на 01.09.2011г. |

EUR/USD

Розничные продажи в Греции сократилось пятнадцатый месяц подряд в июне, по данным, опубликованным статистическим органом в среду.

Оборот розничной торговли, за исключением автомобильного топлива, снизился на 8.2 процента в июне, медленнее, чем 8.7 процента в мае. Продажи снижаются с марта 2010 года. Оборот, включая автомобильное топливо, упали на 8.3 процента после падения на 7.8 процента в предыдущем месяце.

Розничный товарооборот продовольственных товаров сократился на 4.2 процента, а продажи непродовольственных товаров, за исключением автомобильного топлива упала на 12.4 процента в июне.

На ежемесячной основе, розничный товарооборот увеличился 3.4 процента в июне.

В то же время, розничные продажи упали на 9.9 процента в годовом исчислении в течение июня. Объем розничных продаж вырос на 3.7 процента в течение месяца.

ИПЦ Еврозоны на прежнем уровне 2.5% в год в августе, но безработица вернулась на 10.0% в июле (предварительный пересмотрен в сторону повышения с 9.9%).

Розничная торговля в Германии в июле выросла на 4.5% в июне. Между тем в августе, безработица снизилась на 8k, что очень мало, на уровне середины 2010, что можно считать еще одним признаком замедления экономического роста.

Евро ослаб вчера из-за проблем Европейского банковского капитала и забот греческой рецессии.

Технически, EUR/USD снизился против доллара США и в настоящее время торгуется вблизи 6-дневного минимума против доллара. Ближайшая поддержка 1.4330. Объемы торгов остаются низкими. Пробой поддержки может опустить пару к 1.4290. Необходимо восстановление выше 1.4400, чтобы снизить давление продавцов.

GBP/USD

Во времена беспрецедентного сокращения долговой нагрузки домохозяйств и правительств, корпоративный сектор пошел по тому же пути. Согласно исследованию, проведенному Capital IQ, суммарный чистый долг нефинансовых компаний из FTSE 350 упал до впечатляющих 16% от ВВП, то есть 290 млрд., за два года с конца 2008 по конец 2010 (сокращение в 55 млрд.). Это сокращение произошло вследствие падения спроса на займы, а вовсе не расплаты по существующим долгам. Средний и крупный бизнес сообщает, что не чувствует нехватки в предложении займов.

GBP попал под продажи, демонстрируя тесную корреляцию с единой валютой в последнее время.

Технически, GBP/USD находится под давлением и следующей целью нисходящего движения выступает уровень Фибо 1.6165. Чтобы снизить давление продавцов, паре необходимо вернуться выше 1.63 фигуры.

USD/JPY

Японская иена отскочила от вчерашнего минима 76.40 и предприняла попытку роста в Азии, однако, удержаться выше 77 не удалось. Рынок теперь ждет американских данных по количеству вновь созданных рабочих мест для определения направления.

Сегодня Банк Японии покупал доллары США в рамках сентябрьской Программы покупки активов, а начиная со 2 сентября должно быть куплено государственных краткосрочных облигаций на 66.1 млн. долларов США.

Япония провела валютные интервенции на Y4.510 млрд. ($ 58 млрд.) в августе, при попытке остановить рост йены, согласно данным, опубликованным в среду Министерством финансов страны.

Минфин не уточнил, какие валюты были куплены и проданы, ни даты, когда происходило действие. Однако, явно Банк Японии вмешался от имени правительства 4 августа, и только покупая доллары против йены.

Это означает, что количество денег для интервенции, в соответствии с рыночными оценками, был более чем в два раза больше предыдущего Y2,125bn, 16 сентября прошлого года, чтобы обуздать свою валюту.

Многие считают относительное отсутствие успеха усилий Японии от вмешательства из-за односторонних усилий.

С 4 августа Япония ввела дополнительные меры, чтобы ослабить йену, собирается инвестировать 100 млрд долларов кредита для японских компаний за рубежом и предупреждает, что может контролировать валютные позиции отечественных банков.

Эти меры оказались не в состоянии снизить спрос на йену, которая традиционно рассматривается в качестве убежища по валютам инвесторов.

Спрос на доллар был ослаблен в результате слухов, что ФРС будет ослаблять денежно-кредитную политику, чтобы стимулировать экономику США.

Многие считают, что Япония готова для прямого вмешательства в рынок снова, однако, когда йена достигнет нового рекордного уровня по отношению к доллару. Это предположение заслуживает повышенного внимания после избрания нового премьер-министра.

Роберт Линч в HSBC заявил, что вероятность того, что Япония будет вмешиваться снова в сентябре, учитывая, что интерес к покупке йены, вероятно, возрастет, так как японское финансовое полугодие подходит к концу, а этот период традиционно считается временем больших потоков репатриации.

Технические уровни по USD/JPY

1-й уровень поддержки – 76.50 / умеренный/

2-й уровень поддержки – 76.40 /сильный/

1-й уровень сопротивления – 77.10 /второстепенный/

2-й уровень сопротивления – 77.30 /сильный/

Пара доллар/йена, до конца недели, вероятно, будет торговаться в боковом тренде, между рекордным минимумом 19 августа 75.94 и максимумом четверга 77.70. Индикаторы MACD и стохастик на дневном графике сигнализируют о росте, но скользящие средние за 5 и 15 дней по-прежнему находятся в боковом тренде.

Автор обзора: аналитик Владислав Митяшин

Розничные продажи в Греции сократилось пятнадцатый месяц подряд в июне, по данным, опубликованным статистическим органом в среду.

Оборот розничной торговли, за исключением автомобильного топлива, снизился на 8.2 процента в июне, медленнее, чем 8.7 процента в мае. Продажи снижаются с марта 2010 года. Оборот, включая автомобильное топливо, упали на 8.3 процента после падения на 7.8 процента в предыдущем месяце.

Розничный товарооборот продовольственных товаров сократился на 4.2 процента, а продажи непродовольственных товаров, за исключением автомобильного топлива упала на 12.4 процента в июне.

На ежемесячной основе, розничный товарооборот увеличился 3.4 процента в июне.

В то же время, розничные продажи упали на 9.9 процента в годовом исчислении в течение июня. Объем розничных продаж вырос на 3.7 процента в течение месяца.

ИПЦ Еврозоны на прежнем уровне 2.5% в год в августе, но безработица вернулась на 10.0% в июле (предварительный пересмотрен в сторону повышения с 9.9%).

Розничная торговля в Германии в июле выросла на 4.5% в июне. Между тем в августе, безработица снизилась на 8k, что очень мало, на уровне середины 2010, что можно считать еще одним признаком замедления экономического роста.

Евро ослаб вчера из-за проблем Европейского банковского капитала и забот греческой рецессии.

Технически, EUR/USD снизился против доллара США и в настоящее время торгуется вблизи 6-дневного минимума против доллара. Ближайшая поддержка 1.4330. Объемы торгов остаются низкими. Пробой поддержки может опустить пару к 1.4290. Необходимо восстановление выше 1.4400, чтобы снизить давление продавцов.

GBP/USD

Во времена беспрецедентного сокращения долговой нагрузки домохозяйств и правительств, корпоративный сектор пошел по тому же пути. Согласно исследованию, проведенному Capital IQ, суммарный чистый долг нефинансовых компаний из FTSE 350 упал до впечатляющих 16% от ВВП, то есть 290 млрд., за два года с конца 2008 по конец 2010 (сокращение в 55 млрд.). Это сокращение произошло вследствие падения спроса на займы, а вовсе не расплаты по существующим долгам. Средний и крупный бизнес сообщает, что не чувствует нехватки в предложении займов.

GBP попал под продажи, демонстрируя тесную корреляцию с единой валютой в последнее время.

Технически, GBP/USD находится под давлением и следующей целью нисходящего движения выступает уровень Фибо 1.6165. Чтобы снизить давление продавцов, паре необходимо вернуться выше 1.63 фигуры.

USD/JPY

Японская иена отскочила от вчерашнего минима 76.40 и предприняла попытку роста в Азии, однако, удержаться выше 77 не удалось. Рынок теперь ждет американских данных по количеству вновь созданных рабочих мест для определения направления.

Сегодня Банк Японии покупал доллары США в рамках сентябрьской Программы покупки активов, а начиная со 2 сентября должно быть куплено государственных краткосрочных облигаций на 66.1 млн. долларов США.

Япония провела валютные интервенции на Y4.510 млрд. ($ 58 млрд.) в августе, при попытке остановить рост йены, согласно данным, опубликованным в среду Министерством финансов страны.

Минфин не уточнил, какие валюты были куплены и проданы, ни даты, когда происходило действие. Однако, явно Банк Японии вмешался от имени правительства 4 августа, и только покупая доллары против йены.

Это означает, что количество денег для интервенции, в соответствии с рыночными оценками, был более чем в два раза больше предыдущего Y2,125bn, 16 сентября прошлого года, чтобы обуздать свою валюту.

Многие считают относительное отсутствие успеха усилий Японии от вмешательства из-за односторонних усилий.

С 4 августа Япония ввела дополнительные меры, чтобы ослабить йену, собирается инвестировать 100 млрд долларов кредита для японских компаний за рубежом и предупреждает, что может контролировать валютные позиции отечественных банков.

Эти меры оказались не в состоянии снизить спрос на йену, которая традиционно рассматривается в качестве убежища по валютам инвесторов.

Спрос на доллар был ослаблен в результате слухов, что ФРС будет ослаблять денежно-кредитную политику, чтобы стимулировать экономику США.

Многие считают, что Япония готова для прямого вмешательства в рынок снова, однако, когда йена достигнет нового рекордного уровня по отношению к доллару. Это предположение заслуживает повышенного внимания после избрания нового премьер-министра.

Роберт Линч в HSBC заявил, что вероятность того, что Япония будет вмешиваться снова в сентябре, учитывая, что интерес к покупке йены, вероятно, возрастет, так как японское финансовое полугодие подходит к концу, а этот период традиционно считается временем больших потоков репатриации.

Технические уровни по USD/JPY

1-й уровень поддержки – 76.50 / умеренный/

2-й уровень поддержки – 76.40 /сильный/

1-й уровень сопротивления – 77.10 /второстепенный/

2-й уровень сопротивления – 77.30 /сильный/

Пара доллар/йена, до конца недели, вероятно, будет торговаться в боковом тренде, между рекордным минимумом 19 августа 75.94 и максимумом четверга 77.70. Индикаторы MACD и стохастик на дневном графике сигнализируют о росте, но скользящие средние за 5 и 15 дней по-прежнему находятся в боковом тренде.

Автор обзора: аналитик Владислав Митяшин

- 0

- Просмотров: 952

- 1 сентября 2011, 11:18

- Комментировать

| Сигналы на среду 31 августа по EUR/USD |

Здравствуйте, сегодня по паре EUR/USD:

Вчера пара EUR/USD весь день держалась в узком ценовом диапазоне в районе 44 фигуры. Сегодня ожидаю возобновление нисходящего движения от уровня 1.4450-70 к следующему уровню поддержки 1.4330 после чего ожидаю отскок в район 1.44 ±. Рекомендации на день: держать среднесрочные продажи, краткосрочно: продавать от уровня 1.4450-70 с целью 1.4330, покупать от уровня 1.4330 с целью 1.44.

Второстепенный сценарий: в случае преодолении максимума 1.4450 и закрепление цены выше его нацелит пару к следующему уровню сопротивления 1.4515-50.

На графике D1 отмечены самые сильные уровни и среднесрочный сценарий движения цены пары EUR/USD.

Экономический календарь на сегодня:

Рекомендую использовать «Правила управления капиталом»: Риск 2% от депозита на стоп.

Допустим вы ставите стоп в 20 п. при этом ваша цель 100 п. профита (на форексе 100 п. не проблема), если с таким правилами управления капиталом 8 сделок из 10 будут убыточными Вы останетесь в +. Если 30 п. риска надо сделать хотя бы 3 прибыльные сделки из 10 что бы быть в +.

Минимальное соотношение для которого стоит гоняться на рынке это 1/3 (стоп/профит), например 20 п. риска/60 п. профита.

Есть хорошая программа расчета лота для форекса, называется Calculate lot Forex она в свободном доступе на сайте mxprofit.ru

Используйте правила управления капиталом и статистика будут на вашей стороне!

Все подробности и рекомендации, изменения буду писать в комментариях… удачи!

Вчера пара EUR/USD весь день держалась в узком ценовом диапазоне в районе 44 фигуры. Сегодня ожидаю возобновление нисходящего движения от уровня 1.4450-70 к следующему уровню поддержки 1.4330 после чего ожидаю отскок в район 1.44 ±. Рекомендации на день: держать среднесрочные продажи, краткосрочно: продавать от уровня 1.4450-70 с целью 1.4330, покупать от уровня 1.4330 с целью 1.44.

Второстепенный сценарий: в случае преодолении максимума 1.4450 и закрепление цены выше его нацелит пару к следующему уровню сопротивления 1.4515-50.

На графике D1 отмечены самые сильные уровни и среднесрочный сценарий движения цены пары EUR/USD.

Экономический календарь на сегодня:

Рекомендую использовать «Правила управления капиталом»: Риск 2% от депозита на стоп.

Допустим вы ставите стоп в 20 п. при этом ваша цель 100 п. профита (на форексе 100 п. не проблема), если с таким правилами управления капиталом 8 сделок из 10 будут убыточными Вы останетесь в +. Если 30 п. риска надо сделать хотя бы 3 прибыльные сделки из 10 что бы быть в +.

Минимальное соотношение для которого стоит гоняться на рынке это 1/3 (стоп/профит), например 20 п. риска/60 п. профита.

Есть хорошая программа расчета лота для форекса, называется Calculate lot Forex она в свободном доступе на сайте mxprofit.ru

Используйте правила управления капиталом и статистика будут на вашей стороне!

Все подробности и рекомендации, изменения буду писать в комментариях… удачи!

- 2

- Просмотров: 2106

- 31 августа 2011, 15:21

- Комментировать

| Опционные уровни на 31 августа 2011 по EUR/USD и GBP/USD |

Уровни на сегодня.

Уровни сопротивления (sell limit):

( Читать дальше )

Опционные уровни по EUR/USD на 31.08.2011

Уровни сопротивления (sell limit):

( Читать дальше )

- 2

- Просмотров: 3726

- 31 августа 2011, 13:52

- Комментариев: 3

| Фундаментальный анализ рынка форекс на 31.08.2011г. |

EUR/USD

Настроения среди компаний и потребителей еврозоны упали в августе, признак того, что резкое снижение на фондовых рынках в начале месяца, общественный гнев по поводу второго транша спасения Греции и слабые признаки роста в Германии наносят сильный удар по экономическим перспективам.

Европейский центральный банк снова покупает итальянские и испанские облигации перед ключевыми продажами долгосрочного итальянского государственного долга.

Экономический Индекс настроений упал шестой месяц подряд до 98.3 в августе с 103.0 в июле, по заявлению Европейской комиссии, самое слабое значение с мая 2010 года. Экономисты ожидали меньшего снижения — до 100.5.

Падение настроений особо отмечено в сфере услуг, розничной торговли и среди потребителей, говорится в заявлении Европейской комиссии.

Потребительский индекс доверия снизился до минус 16.5 от минус 11.2, самый большой месячный спад с 1990 года. Настроения в сфере розничной торговли упали до самого низкого уровня с марта прошлого года.

Экономисты прогнозируют, что скорее всего, будет дальнейшее замедление темпов потребительских расходов и инвестиций, что делает для региона более трудной задачу облегчения долгового бремени в Греции, Ирландии, Италии и других уязвимых групп стран.

«Мы, вероятно, увидим значительное ослабление спроса в инвестициях и дорогостоящих покупках домашними хозяйств», — сказал Хольгер Schmieding, экономист Беренберг банка.

Снизилось доверие и со стороны немецких предприятий и домохозяйств. Резкая смена настроений в крупнейшей экономике еврозоны, которая до недавнего времени демонстрировала одни из самых сильных показателей среди продвинутых экономик, не есть хороший признак.

Евро блок в целом прирос на 0.7%, в годовом исчислении, во втором квартале. Германии повезло еще хуже, рост всего на 0.5% после очень надежных темпов роста в 2010 году и начале 2011 года. Настроения в Германии упали сильнее всех среди крупных европейских стран в августе, по данным Комиссии европейских исследований.

Последние цифры показывают, что Европейский центральный банк может оказаться слишком оптимистичным в своей оценке перспектив экономики. В понедельник президент ЕЦБ Жан-Клод Трише заявил, что ожидается «скромный» рост в контексте относительно здоровой экономической основы". Чиновники ЕЦБ встретятся на следующей неделе, и ожидается дадут сигнал долгой паузы в цикле ужесточения денежно-кредитной политике, который начался в апреле и продолжился в июле.

Тем не менее, прямая рецессия еще не очевидна, несмотря на упаднические настроения, говорят экономисты, по крайней мере, урезание процентных ставок маловероятно в ближайшее время. Экономический Индекс настроений около 90, что связано с сокращениями в деятельности.

«Это не обязательно спад, а застой», — сказал г-н Schmieding. Однако, «еще два-три месяца, такие как август, и мы можем оказаться ближе к спаду».

ЕЦБ, чтобы облегчить последствия долгового кризиса в Италии, купил около € 8 млрд ($ 11 610 млн) трехлетних, семилетних и 10-летних облигаций во вторник. Центральный банк купил испанские и итальянские государственные облигации в ходе торговой сессии во вторник.

ЕЦБ возобновил свою программу в начале августа и расширил ее включив итальянские и испанские облигации после того, как доходность 10-летних в этих странах, поднялись выше 6%; уровень, который многие аналитики считают неустойчивым.

По словам аналитиков, спрос на итальянском аукционе был слабым, несмотря на вмешательство ЕЦБ на вторичных рынках. Соотношение спроса и предложения на казначейские ценные бумаги на новые 10-летние облигации, продемонстрировало снижение спроса по сравнению с предыдущим аукционом.

Доходность на аукционе во вторник, 5.22%, снизилась более чем на 0.5 процентного пункта от предыдущего в конце июля, перед тем как ЕЦБ начал покупать итальянский долг.

Доллар США смог вырасти против евро, в результате чего единая европейская валюты утратила завоеванные позиции. Доллар торговался с повышением против основных валют, вернув себе некоторую часть недавних потерь, вызванных опасениями относительно восстановления экономики США и понижения кредитного рейтинга США.

В то же время возобновившиеся опасения относительно слабости экономики еврозоны перед выходом в 09.00 по Гринвичу предварительного индекса потребительских цен CPI за август и уровня безработицы за июль могут оказать давление на евро. «Эти неоднозначные сигналы должны удерживать пару евро/доллар в недавнем диапазоне». При этом фиксация прибыли около 1.4500, вероятно, удержит пару ниже этого уровня, после того, как она не смогла удержать завоеванные позиции выше него во вторник, отмечает дилер японского банка.

Технически, EUR/USD протестировал минимумы возле 1.4385, затем восстановился к отметкам выше 1.4430

точка разворота находится на уровне 1.4452.

предпочтение: ПРОДАВАТЬ ниже 1.4450 с целевыми точками 1.4380 и 1.4350.

Альтернативный сценарий: прорыв вверх уровня 1.4452 откроет путь к 1.4525 и 1.4550.

Осцилляторы указывают на коррекционный рост:

GBP/USD

GfK: Индекс потребительского доверия в Великобритании в авг -31 против -30 в июле

Индекс потребительского доверия в Великобритании GfK за авг прогнозировался на уровне -33

Британская валюта не может вырваться из власти медведей и с трудом удерживается около шестьдесят третьей фигуры. Фунт/доллар установил новый минимум вчера на 1.6254. Участники рынка отмечают, что одной из причин резкого падения пары стал скачок евро/фунта от stg 0.8815 к stg 0.8840.

Технически, GBP/USD на 4-х часовом графике отбился от нижней границы ленты Боллинджера и пытается восстановиться к средней линии, которая проходит около 1.6345. При дальнейшем росте препятствием выступает скользящая средняя с периодом 50, которая проходит около 1.6415.

Ближайшая поддержка теперь пролегает в области 1.6265/55, где уровень 1.6266 представляет собой 76.4% коррекции движения 1.6207/1.6455. Тестирование указанного уровня может открыть дорогу движению по направлению к 1.6250, а потенциально и к $1.6207.

USD/JPY

Пару доллар США/японская йена продают в конце месяца японские экспортеры, что должно держать ее ниже 76.90. Но заявки на покупку на 76.50, вероятно, поддержат пару, говорит старший валютный дилер крупной японской инвестиционной компании. Протоколы заседания ФРС от 9 августа, опубликованные во вторник, показали, что некоторые руководители повысили вероятность третьего раунда количественного смягчения. Это должно удерживать доллар под понижательным давлением, отмечает дилер.

Аналитики Mizuho предупреждают о вероятности падения USD/JPY под 75.95

Доллар/йена по-прежнему остается в узком диапазоне, недельные графики свидетельствуют об открытии коротких позиций. Как полагают валютные стратеги из Mizuho Corporate Bank, пока пара торгуется под отметкой 80.00, достижение минимума на 75.95 вполне возможно.