| Мысли от 20 сентября. Коррекция |

Здравствуйте.

Сегодня пошла коррекция UST вверх, драгметаллы вниз. Однако те же валюты развивающихся не сильно валятся.

UST вверх, драгметаллы вниз. Однако те же валюты развивающихся не сильно валятся.

Пока не делаю резких движений. Напомню, большую долю своих активов держу в коротких облигациях и

( Читать дальше )

Сегодня пошла коррекция

UST вверх, драгметаллы вниз. Однако те же валюты развивающихся не сильно валятся.

UST вверх, драгметаллы вниз. Однако те же валюты развивающихся не сильно валятся.

Пока не делаю резких движений. Напомню, большую долю своих активов держу в коротких облигациях и

( Читать дальше )

- 9

- Просмотров: 1108

- 20 сентября 2021, 22:34

- Комментировать

| Коррекция драгметаллов |

Здравствуйте.

Драгметаллы продолжают свою коррекцию:

Основная причина тут, думаю, хорошие данные по рынку труда в США. Мы видим существенный рост цен на американские трежеря. Деньги идут в доллар, и мы видим рост курса американской валюты относительно других валют. Кроме того, деньги идут в UST.

Для входа на среднесрок, имхо, сейчас весьма

( Читать дальше )

Драгметаллы продолжают свою коррекцию:

Основная причина тут, думаю, хорошие данные по рынку труда в США. Мы видим существенный рост цен на американские трежеря. Деньги идут в доллар, и мы видим рост курса американской валюты относительно других валют. Кроме того, деньги идут в UST.

Для входа на среднесрок, имхо, сейчас весьма

( Читать дальше )

- 11

- Просмотров: 1128

- 9 августа 2021, 16:23

- Комментировать

| Мысли от 28 февраля о биткоине |

Здравствуйте.

Про коррекцию биткоина в последнюю неделю уже написали многие. Но я бы просто хотел бы обратить внимание на момент последних пары дней:

Это нормальная коррекция, как и на рынке акций. Но в том и дело, что налицо корреляция битка с настроениями инвесторов и общей ситуацией на рынках. Которая еще раз доказывает – и обычное золото, и

( Читать дальше )

Про коррекцию биткоина в последнюю неделю уже написали многие. Но я бы просто хотел бы обратить внимание на момент последних пары дней:

Это нормальная коррекция, как и на рынке акций. Но в том и дело, что налицо корреляция битка с настроениями инвесторов и общей ситуацией на рынках. Которая еще раз доказывает – и обычное золото, и

( Читать дальше )

- 11

- Просмотров: 1175

- 28 февраля 2021, 15:27

- Комментировать

| Коррекция биткоина |

Достигнув хаёв всех времён, биткоин нешуточно скорректировался:

Неплохой защитный актив

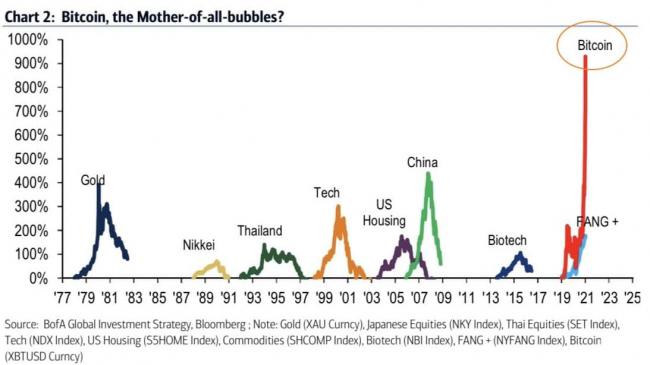

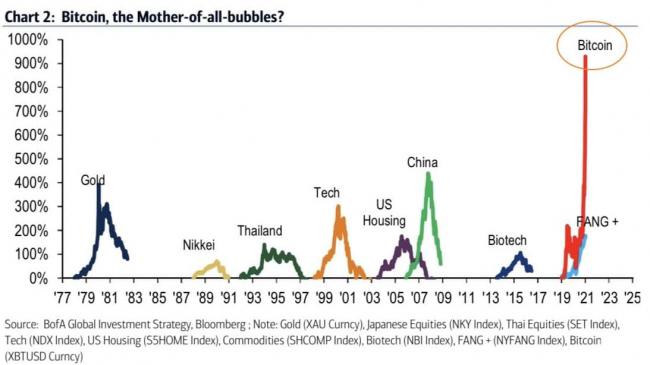

Забавная картинка на тему «пузыря»:

Я считаю, что надо внимательно смотреть за действиями по отношению к биткоину крупных игроков — регуляторов, банков и пр., это во многом определяет цену = действия топов. Тот же Morgan Stanley приобрел 10.9% акций

( Читать дальше )

Неплохой защитный актив

Забавная картинка на тему «пузыря»:

Я считаю, что надо внимательно смотреть за действиями по отношению к биткоину крупных игроков — регуляторов, банков и пр., это во многом определяет цену = действия топов. Тот же Morgan Stanley приобрел 10.9% акций

( Читать дальше )

- 9

- Просмотров: 1370

- 11 января 2021, 18:54

- Комментировать

| Мысли от 8 декабря |

Здравствуйте.

На этой неделе индекс Мосбиржи вплотную подошел к историческому максимуму на уровне 3226 пунктов, но покорить его пока не получается:

Идет консолидация под этим уровнем. Рынок прилично перегрет после стремительного роста в ноябре. Напрашивается коррекция процентов на 5-7%. Но абсолютно непонятно, когда это произойдет.

Как вы

( Читать дальше )

На этой неделе индекс Мосбиржи вплотную подошел к историческому максимуму на уровне 3226 пунктов, но покорить его пока не получается:

Идет консолидация под этим уровнем. Рынок прилично перегрет после стремительного роста в ноябре. Напрашивается коррекция процентов на 5-7%. Но абсолютно непонятно, когда это произойдет.

Как вы

( Читать дальше )

- 12

- Просмотров: 1259

- 8 декабря 2020, 15:03

- Комментировать

| Мысли и покупка акций от 21 сентября |

Добрый день. Давненько я не брал иностранные акции. Но сегодня решил всё-таки подкупить десяток акций.

Итак, индекс S&P сегодня корректировался:

В свою очередь, меня заинтересовали новости по Exelon Corporation (NASDAQ:EXC). Акции электроэнергетической компании упали после сообщения о том, что СЕО компании ушла с поста из-за выдвинутого обвинения по

( Читать дальше )

Итак, индекс S&P сегодня корректировался:

В свою очередь, меня заинтересовали новости по Exelon Corporation (NASDAQ:EXC). Акции электроэнергетической компании упали после сообщения о том, что СЕО компании ушла с поста из-за выдвинутого обвинения по

( Читать дальше )

- 7

- Просмотров: 1196

- 21 сентября 2020, 22:20

- Комментировать

| Валюты в ожидании новых ориентиров |

USD/CAD

Важный фундаментальный день основные валютные пары встречают у значимых диапазонов. Сегодняшние показатели могут поспособствовать как развороту, так и продолжению основных трендов. Участники рынка нуждаются в дополнительных подсказках для открытия новых позиций, и, скорее всего, сегодня они их получат.

Пара usd/cad наконец начала нисходящую

( Читать дальше )

Важный фундаментальный день основные валютные пары встречают у значимых диапазонов. Сегодняшние показатели могут поспособствовать как развороту, так и продолжению основных трендов. Участники рынка нуждаются в дополнительных подсказках для открытия новых позиций, и, скорее всего, сегодня они их получат.

Пара usd/cad наконец начала нисходящую

( Читать дальше )

- 4

- Просмотров: 1354

- 10 мая 2018, 13:05

- Комментировать

| Как отличить коррекцию от разворота тренда? |

В этом видеоподкасте ведущий трейдер компании «WeReallyTrade» Андрей Козелов, расскажет, как отличить коррекцию от разворота тренда?

Завтра Вебинар!

( Читать дальше )

Завтра Вебинар!

( Читать дальше )

- 0

- Просмотров: 1330

- 13 мая 2015, 17:12

- Комментировать

| Коррекция доллара США: экономика Поднебесной может повлиять на монетарную политику FRS |

Начало недели ознаменовалось традиционной скупостью на макроэкономические данные, поэтому особого волнения на рынке пока что не предвидится. Одна из основных новостей, интересующих инвесторов, связана с некоторым ослаблением курса американской валюты. Так, иена, евро и фунт временно укрепили свои позиции в отношении американца, однако ситуация может

( Читать дальше )

( Читать дальше )

- 3

- Просмотров: 2218

- 21 октября 2014, 21:11

- Комментировать

| Страхи коррекции, Федрезерв, нефть и 1300 по РТС |

Ежедневный обзор рынков от Романов Капитал за 20.08.2013

Коррекционные настроения продолжили доминировать на мировых площадках в понедельник: американские индексы зафиксировали первое в этом году 4-дневное снижение, а котировки нефти прервали 6-дневное ралли. В отсутствие значимых макроэкономических новостей инвесторы сосредоточились на спекуляциях в

( Читать дальше )

Коррекционные настроения продолжили доминировать на мировых площадках в понедельник: американские индексы зафиксировали первое в этом году 4-дневное снижение, а котировки нефти прервали 6-дневное ралли. В отсутствие значимых макроэкономических новостей инвесторы сосредоточились на спекуляциях в

( Читать дальше )

- 0

- Просмотров: 2286

- 20 августа 2013, 12:08

- Комментировать

| Позитив для Евро. |

Вторник начался с позитивной информации для Евро. Сначала быков обрадовали сведения из Конституционного суда Германии о том, что судьи не видят причин для задержки рассмотрения положений о фонде ESM и фискальному пакту Еврозоны. Опубликованные данные по ВВП Голландии и Германии оказались чуть лучше своих ожиданий. Это помогло паре Евро/Доллар подняться к

( Читать дальше )

( Читать дальше )

- 2

- Просмотров: 2695

- 14 августа 2012, 14:22

- Комментировать

| 27.02.2012. Вероятность коррекции усиливается. |

27.02.2012. Вероятность коррекции усиливается.

Речь идет о коррекции вниз всех рисковых активов, начиная с фондовых индексов, и заканчивая валютной парой Евро/Доллар, ценами на нефть и золото. К этой же группе требующих коррекции активов в этот раз следует отнести и валютную пару Доллар/Йена, фундаментальная характеристика которой как актива-убежища, похоже, изменилась в результате активных действий Банка Японии по новой программе скупки облигаций. Возможно, конечно, что начавшиеся откаты от достигнутых локальных максимумов во всех этих активах будут подавлены, учитывая, что для Евро, и в частности, для пары Евро/Доллар, сегодня может появиться хороший драйвер в виде голосования в парламенте Германии по вопросу принятия плана помощи Греции. Результат неизвестен, и поэтому «драйвер» может сработать в любую сторону.

Возможно, старт нестабильной динамике и началу попыток отката был положен коммюнике, опубликованном по итогам саммита Большой Двадцатки. В нем сказано, что вся новая мировая элита в лице G20, в принципе, может профинансировать спасение Европы от долгового кризиса через МВФ, при условии, что сама Европа тоже вложит больше денег в собственное спасение.

Все опять осталось, в общем-то, в подвешенном состоянии, но именно это состояние, похоже, в наибольшей мере устраивает политиков, в руки которых на этот раз попали все рычаги «разруливания» экономического и финансового кризиса, в котором оказалась мировая экономика. Видимо, для политиков, чем больше хаоса и неопределенности, тем больше возможностей, к сожалению, это коснулось и не совсем политических проблем.

Движение Евро против Доллара и других валют в ближайшие дни будет зависеть и от результатов назначенной на среду новой операции по выдаче трехлетних кредитов ЕЦБ европейским банкам, LTRO 29 февраля. Повторим общее мнение и присоединимся к нему – если объем этой операции будет сравним с первым, то на рынке появится предложение дополнительных 500 млрд. евро (примерно). Цель ЕЦБ – борьба со спадом и рецессией в Еврозоне и долговым кризисом тоже, поскольку значительная часть этих денег будет потрачена банками на покупку облигаций проблемных стран на льготных условиях ЕЦБ. Но его представители во главе с М. Драги рассчитывают, что и частное кредитование также возрастет, способствуя началу процесса восстановления экономики еврозоны. Напомним, в этой обстановке весь мир считает, что Евро не может, и не должен расти против Доллара и остальных валют. И здесь вновь проявляется противоречие между этой совершенно нормальной фундаментальной тенденцией и политической необходимостью удержать Евро от падения. Помня, чьи здесь работают интересы, можно не сомневаться, что сильно упасть Евро постараются не дать.

Но есть важный фактор, не учитывать который политики не могут – это цены на нефть. При нынешних прогнозах о замедлении темпов роста мировой экономики цены на нефть уже сильно завышены, и это не может не беспокоить рынки. Сырая нефть light sweet по цене выше 105 долларов, а Brent в районе 120 долларов за баррель – это слишком по нынешним временам. Такая ситуация на нефтяных рынках начинает, похоже, негативно отражаться на динамике фондовых рынков. Уже сегодня в конце азиатской торговой сессии практически все индексы демонстрировали отрицательную динамику: Hang Seng -0.85%, японский Nikkei Stock Average -0.15%, южнокорейский Kospi -1.6%, а австралийский S&P/ASX 200 — 0.92%. Фьючерсы на американские и европейские фондовые индексы повсеместно снизились, начав коррекцию. Вырос только китайский Shanghai Composite: +0.31%. Напомним, что американские индексы Доу – Джонс и S&P 500 достигли среднесрочных технических уровней, что тоже способствует началу коррекции. Но экономически цены на нефть, безусловно, могут начать оказывать слишком большое давление, и потому коррекция очень возможна.

Аналитика компании My Trade Markets

mytrademarkets.com/ee/rus

Речь идет о коррекции вниз всех рисковых активов, начиная с фондовых индексов, и заканчивая валютной парой Евро/Доллар, ценами на нефть и золото. К этой же группе требующих коррекции активов в этот раз следует отнести и валютную пару Доллар/Йена, фундаментальная характеристика которой как актива-убежища, похоже, изменилась в результате активных действий Банка Японии по новой программе скупки облигаций. Возможно, конечно, что начавшиеся откаты от достигнутых локальных максимумов во всех этих активах будут подавлены, учитывая, что для Евро, и в частности, для пары Евро/Доллар, сегодня может появиться хороший драйвер в виде голосования в парламенте Германии по вопросу принятия плана помощи Греции. Результат неизвестен, и поэтому «драйвер» может сработать в любую сторону.

Возможно, старт нестабильной динамике и началу попыток отката был положен коммюнике, опубликованном по итогам саммита Большой Двадцатки. В нем сказано, что вся новая мировая элита в лице G20, в принципе, может профинансировать спасение Европы от долгового кризиса через МВФ, при условии, что сама Европа тоже вложит больше денег в собственное спасение.

Все опять осталось, в общем-то, в подвешенном состоянии, но именно это состояние, похоже, в наибольшей мере устраивает политиков, в руки которых на этот раз попали все рычаги «разруливания» экономического и финансового кризиса, в котором оказалась мировая экономика. Видимо, для политиков, чем больше хаоса и неопределенности, тем больше возможностей, к сожалению, это коснулось и не совсем политических проблем.

Движение Евро против Доллара и других валют в ближайшие дни будет зависеть и от результатов назначенной на среду новой операции по выдаче трехлетних кредитов ЕЦБ европейским банкам, LTRO 29 февраля. Повторим общее мнение и присоединимся к нему – если объем этой операции будет сравним с первым, то на рынке появится предложение дополнительных 500 млрд. евро (примерно). Цель ЕЦБ – борьба со спадом и рецессией в Еврозоне и долговым кризисом тоже, поскольку значительная часть этих денег будет потрачена банками на покупку облигаций проблемных стран на льготных условиях ЕЦБ. Но его представители во главе с М. Драги рассчитывают, что и частное кредитование также возрастет, способствуя началу процесса восстановления экономики еврозоны. Напомним, в этой обстановке весь мир считает, что Евро не может, и не должен расти против Доллара и остальных валют. И здесь вновь проявляется противоречие между этой совершенно нормальной фундаментальной тенденцией и политической необходимостью удержать Евро от падения. Помня, чьи здесь работают интересы, можно не сомневаться, что сильно упасть Евро постараются не дать.

Но есть важный фактор, не учитывать который политики не могут – это цены на нефть. При нынешних прогнозах о замедлении темпов роста мировой экономики цены на нефть уже сильно завышены, и это не может не беспокоить рынки. Сырая нефть light sweet по цене выше 105 долларов, а Brent в районе 120 долларов за баррель – это слишком по нынешним временам. Такая ситуация на нефтяных рынках начинает, похоже, негативно отражаться на динамике фондовых рынков. Уже сегодня в конце азиатской торговой сессии практически все индексы демонстрировали отрицательную динамику: Hang Seng -0.85%, японский Nikkei Stock Average -0.15%, южнокорейский Kospi -1.6%, а австралийский S&P/ASX 200 — 0.92%. Фьючерсы на американские и европейские фондовые индексы повсеместно снизились, начав коррекцию. Вырос только китайский Shanghai Composite: +0.31%. Напомним, что американские индексы Доу – Джонс и S&P 500 достигли среднесрочных технических уровней, что тоже способствует началу коррекции. Но экономически цены на нефть, безусловно, могут начать оказывать слишком большое давление, и потому коррекция очень возможна.

Аналитика компании My Trade Markets

mytrademarkets.com/ee/rus

- 1

- Просмотров: 2224

- 27 февраля 2012, 17:50

- Комментариев: 2