| На войне, как на войне... |

Приветствую.

Кому как, а мне нравится играть в стратегические игры – развивает глобальное мышление и способность мыслить на несколько шагов вперед. И давеча мне подумалось, а что если рассматривать окно терминала, как стратегическую карту, а торговые действия, как маневры армий?.. Мысль показалась интересной. Тем более, что мышление стратега у меня неплохо развито. Я принялся проводить параллели: вот, отметки линий поддержки – это укрепления обороняющихся южан, а вот, красные линии сопротивления – здесь северяне дали подобающий отпор агрессору… Есть свои стратегические прорывы, есть неудачные атаки, стало быть, можно планировать свои военные хитрости – скрытые резервы, обманные маневры, разведывательные вылазки…

Но, чем дольше я над этим размышлял, тем

( Читать дальше )

Кому как, а мне нравится играть в стратегические игры – развивает глобальное мышление и способность мыслить на несколько шагов вперед. И давеча мне подумалось, а что если рассматривать окно терминала, как стратегическую карту, а торговые действия, как маневры армий?.. Мысль показалась интересной. Тем более, что мышление стратега у меня неплохо развито. Я принялся проводить параллели: вот, отметки линий поддержки – это укрепления обороняющихся южан, а вот, красные линии сопротивления – здесь северяне дали подобающий отпор агрессору… Есть свои стратегические прорывы, есть неудачные атаки, стало быть, можно планировать свои военные хитрости – скрытые резервы, обманные маневры, разведывательные вылазки…

Но, чем дольше я над этим размышлял, тем

( Читать дальше )

- 3

- Просмотров: 4679

- 6 мая 2010, 22:17

- Комментариев: 1

| Такой вот парадокс. |

Приветствую, братия по оружию! Сегодня на досуге решил черкнуть пару строк об одном занимательном явлении, которое подметил в свое время.

Хороший трейдер – непременно, натура ищущая, творческая. Чтобы как-то существовать в мире трейдинга, приходится искать, изобретать, модернизировать, ковыряться в различных концепциях восприятия рынка. И, по большому счету, без этого никак. Работая по одной системе, трейдер обдумывает другую, и тестирует еще две. В начале, потому что иначе не найдешь понимание аксиом рынка и не создашь стратегию, которая окажется хоть сколько-нибудь прибыльной. А потом, по причине чрезвычайно высокой вариативности рынка. И этот процесс увлекает. Под час увлекает настолько, что выходит на первый план и становится самоцелью.

Хороший трейдер – непременно, натура ищущая, творческая. Чтобы как-то существовать в мире трейдинга, приходится искать, изобретать, модернизировать, ковыряться в различных концепциях восприятия рынка. И, по большому счету, без этого никак. Работая по одной системе, трейдер обдумывает другую, и тестирует еще две. В начале, потому что иначе не найдешь понимание аксиом рынка и не создашь стратегию, которая окажется хоть сколько-нибудь прибыльной. А потом, по причине чрезвычайно высокой вариативности рынка. И этот процесс увлекает. Под час увлекает настолько, что выходит на первый план и становится самоцелью.

Очень хорошо помню, как зарывался в кипу бумаг с калькулятором, линейкой и ручкой. Таблицы, графики, расчеты, формулировка правил…

( Читать дальше )

Хороший трейдер – непременно, натура ищущая, творческая. Чтобы как-то существовать в мире трейдинга, приходится искать, изобретать, модернизировать, ковыряться в различных концепциях восприятия рынка. И, по большому счету, без этого никак. Работая по одной системе, трейдер обдумывает другую, и тестирует еще две. В начале, потому что иначе не найдешь понимание аксиом рынка и не создашь стратегию, которая окажется хоть сколько-нибудь прибыльной. А потом, по причине чрезвычайно высокой вариативности рынка. И этот процесс увлекает. Под час увлекает настолько, что выходит на первый план и становится самоцелью.

Хороший трейдер – непременно, натура ищущая, творческая. Чтобы как-то существовать в мире трейдинга, приходится искать, изобретать, модернизировать, ковыряться в различных концепциях восприятия рынка. И, по большому счету, без этого никак. Работая по одной системе, трейдер обдумывает другую, и тестирует еще две. В начале, потому что иначе не найдешь понимание аксиом рынка и не создашь стратегию, которая окажется хоть сколько-нибудь прибыльной. А потом, по причине чрезвычайно высокой вариативности рынка. И этот процесс увлекает. Под час увлекает настолько, что выходит на первый план и становится самоцелью. Очень хорошо помню, как зарывался в кипу бумаг с калькулятором, линейкой и ручкой. Таблицы, графики, расчеты, формулировка правил…

( Читать дальше )

- 3

- Просмотров: 4902

- 15 апреля 2010, 22:46

- Комментариев: 2

| Мемуары, однако. (Часть VI) |

Психологическое становление...

Совсем кратенько коснусь того, как изменялась моя психологическая составляющая. Первый этап это, разумеется, самоуверенный ажиотаж. Ну, как же, три сделки подряд принесли прибыль. Суммируем количество баллов, делим на три. Стало быть, столько-то пунктов прибыли в среднем будем иметь за неделю, а если пункт будет стоить доллар, то… А если пять долларов… Табло калькулятора явно слишком маленькое – размер годовой прибыли не влезает. Но не беда, уж я-то знаю, как распоряжусь полученной прибылью. Ну, и далее в том же духе.

Потом первые шишки. Как водится, их списываем на элементарную неудачу, которая будет повторяться редко, а потому остаемся уверенными и продолжаем прикидывать, в какой именно стране и городе мира купим себе виллу. Но червяк сомнений и легкой паники начинает трапезничать у нас под ребрами, и вызвано это систематичным учащением падающих шишек. Блин, не все так просто! А жаль. Начинаем читать умудренных опытом коллег с годовалым стажем на форумах. Гринспен, Пайролы, Элиот, уровни Фибо… Много, тяжело, НО! Это давало много надежды, ибо еще столько всего, за чем может скрываться Грааль. Душим подлого червяка и с новой уверенностью прем вперед.

Потом первые шишки. Как водится, их списываем на элементарную неудачу, которая будет повторяться редко, а потому остаемся уверенными и продолжаем прикидывать, в какой именно стране и городе мира купим себе виллу. Но червяк сомнений и легкой паники начинает трапезничать у нас под ребрами, и вызвано это систематичным учащением падающих шишек. Блин, не все так просто! А жаль. Начинаем читать умудренных опытом коллег с годовалым стажем на форумах. Гринспен, Пайролы, Элиот, уровни Фибо… Много, тяжело, НО! Это давало много надежды, ибо еще столько всего, за чем может скрываться Грааль. Душим подлого червяка и с новой уверенностью прем вперед.

Вскоре голова начинает напоминать миксер, в котором хаотичным хороводом носятся настройки МАКД, Аллигатора, параметры нового индикатора с неудобоваримым названием 4HSARprVolumSuper или что-то близкое к этому нагромождению букв. А вот и ночной кошмар, в котором два форумчанина спорят о том, стоит использовать Волны Элиота или сразу приравнять их к гаданию на бобах. Потерянность. Онемение мыслей от чрезмерной противоречивости в принятой информации. Это слегка испугало. Захотелось убежать. Собственно, некоторый перерыв я сделал, чтобы просто успокоиться. А потом…

( Читать дальше )

Совсем кратенько коснусь того, как изменялась моя психологическая составляющая. Первый этап это, разумеется, самоуверенный ажиотаж. Ну, как же, три сделки подряд принесли прибыль. Суммируем количество баллов, делим на три. Стало быть, столько-то пунктов прибыли в среднем будем иметь за неделю, а если пункт будет стоить доллар, то… А если пять долларов… Табло калькулятора явно слишком маленькое – размер годовой прибыли не влезает. Но не беда, уж я-то знаю, как распоряжусь полученной прибылью. Ну, и далее в том же духе.

Потом первые шишки. Как водится, их списываем на элементарную неудачу, которая будет повторяться редко, а потому остаемся уверенными и продолжаем прикидывать, в какой именно стране и городе мира купим себе виллу. Но червяк сомнений и легкой паники начинает трапезничать у нас под ребрами, и вызвано это систематичным учащением падающих шишек. Блин, не все так просто! А жаль. Начинаем читать умудренных опытом коллег с годовалым стажем на форумах. Гринспен, Пайролы, Элиот, уровни Фибо… Много, тяжело, НО! Это давало много надежды, ибо еще столько всего, за чем может скрываться Грааль. Душим подлого червяка и с новой уверенностью прем вперед.

Потом первые шишки. Как водится, их списываем на элементарную неудачу, которая будет повторяться редко, а потому остаемся уверенными и продолжаем прикидывать, в какой именно стране и городе мира купим себе виллу. Но червяк сомнений и легкой паники начинает трапезничать у нас под ребрами, и вызвано это систематичным учащением падающих шишек. Блин, не все так просто! А жаль. Начинаем читать умудренных опытом коллег с годовалым стажем на форумах. Гринспен, Пайролы, Элиот, уровни Фибо… Много, тяжело, НО! Это давало много надежды, ибо еще столько всего, за чем может скрываться Грааль. Душим подлого червяка и с новой уверенностью прем вперед.Вскоре голова начинает напоминать миксер, в котором хаотичным хороводом носятся настройки МАКД, Аллигатора, параметры нового индикатора с неудобоваримым названием 4HSARprVolumSuper или что-то близкое к этому нагромождению букв. А вот и ночной кошмар, в котором два форумчанина спорят о том, стоит использовать Волны Элиота или сразу приравнять их к гаданию на бобах. Потерянность. Онемение мыслей от чрезмерной противоречивости в принятой информации. Это слегка испугало. Захотелось убежать. Собственно, некоторый перерыв я сделал, чтобы просто успокоиться. А потом…

( Читать дальше )

- 5

- Просмотров: 9242

- 23 марта 2010, 21:41

- Комментариев: 5

| Конкретизирующая мотивация... А надо ли? |

Приветствую, уважаемые коллеги.

Какое-то время назад ознакомился со статьей одного трейдера, в которой развивалась тема необходимости конкретной мотивации в работе на спекулятивных рынках. Автор доказывал силу мотива, который определен четкими рамками, утверждая, что только такая мотивация даст необходимые силы для успешной торговли. Очень может быть, что такая идея была перенесена им из подхода сетевых компаний, там действительно, в силу специфики работы, требуется могучая мотивирующая сила, чтобы день за днем, слушая грубые отказы от предлагаемой продукции, продолжать вдохновенно свое дело, да еще и вдохновлять свою команду. Сверкающая машина (определенной модели и цвета) мотивирует куда агрессивней, нежели просто надобность зарабатывать деньги, однако, не надо иметь семь пядей во лбу, чтобы понять – это эмоциональная агрессивность. Чем ближе поставленная цель, тем больше предвкушение, нетерпеливость, жажда, а потому человек делает титанические усилия, дабы дотянуться до вожделенной цели. Однако, в торговле акциями или на Форекс, где требуется холодный расчет и колоссальное терпение, такой энтузиазм только во вред. Если я помещу перед собой фото вожделенного автомобиля (или иной конкретной цели, ради которой хочу заработать денег), то каждая победа будет бросать меня в жар предвкушения, мысли начнут путаться, я погружусь в мечтания… Потери же будут просто подавлять меня, отодвигая ожидаемую цель все дальше. Это будет злить, пугать, побуждая к неадекватным, импульсным действиям.

Какое-то время назад ознакомился со статьей одного трейдера, в которой развивалась тема необходимости конкретной мотивации в работе на спекулятивных рынках. Автор доказывал силу мотива, который определен четкими рамками, утверждая, что только такая мотивация даст необходимые силы для успешной торговли. Очень может быть, что такая идея была перенесена им из подхода сетевых компаний, там действительно, в силу специфики работы, требуется могучая мотивирующая сила, чтобы день за днем, слушая грубые отказы от предлагаемой продукции, продолжать вдохновенно свое дело, да еще и вдохновлять свою команду. Сверкающая машина (определенной модели и цвета) мотивирует куда агрессивней, нежели просто надобность зарабатывать деньги, однако, не надо иметь семь пядей во лбу, чтобы понять – это эмоциональная агрессивность. Чем ближе поставленная цель, тем больше предвкушение, нетерпеливость, жажда, а потому человек делает титанические усилия, дабы дотянуться до вожделенной цели. Однако, в торговле акциями или на Форекс, где требуется холодный расчет и колоссальное терпение, такой энтузиазм только во вред. Если я помещу перед собой фото вожделенного автомобиля (или иной конкретной цели, ради которой хочу заработать денег), то каждая победа будет бросать меня в жар предвкушения, мысли начнут путаться, я погружусь в мечтания… Потери же будут просто подавлять меня, отодвигая ожидаемую цель все дальше. Это будет злить, пугать, побуждая к неадекватным, импульсным действиям.

Профессионалы рекомендуют как раз обратный подход. Переведя средства брокеру, я должен сразу же попрощаться с ними. Я должен заранее смириться с их потерей, определив их, таким образом, как инструменты торговли, просто цифры, номинальные единицы, но не деньги. Депозит должен иметь как можно меньшую финансовую ценность, да и вообще ценность. Попытки же перевести эти инструменты для торговли сразу в самые желаемые предметы, наоборот, только усилят мои беспокойства, сделав эти средства чрезвычайно ценными и важными для меня. Это дорога к полному краху.

( Читать дальше )

Какое-то время назад ознакомился со статьей одного трейдера, в которой развивалась тема необходимости конкретной мотивации в работе на спекулятивных рынках. Автор доказывал силу мотива, который определен четкими рамками, утверждая, что только такая мотивация даст необходимые силы для успешной торговли. Очень может быть, что такая идея была перенесена им из подхода сетевых компаний, там действительно, в силу специфики работы, требуется могучая мотивирующая сила, чтобы день за днем, слушая грубые отказы от предлагаемой продукции, продолжать вдохновенно свое дело, да еще и вдохновлять свою команду. Сверкающая машина (определенной модели и цвета) мотивирует куда агрессивней, нежели просто надобность зарабатывать деньги, однако, не надо иметь семь пядей во лбу, чтобы понять – это эмоциональная агрессивность. Чем ближе поставленная цель, тем больше предвкушение, нетерпеливость, жажда, а потому человек делает титанические усилия, дабы дотянуться до вожделенной цели. Однако, в торговле акциями или на Форекс, где требуется холодный расчет и колоссальное терпение, такой энтузиазм только во вред. Если я помещу перед собой фото вожделенного автомобиля (или иной конкретной цели, ради которой хочу заработать денег), то каждая победа будет бросать меня в жар предвкушения, мысли начнут путаться, я погружусь в мечтания… Потери же будут просто подавлять меня, отодвигая ожидаемую цель все дальше. Это будет злить, пугать, побуждая к неадекватным, импульсным действиям.

Какое-то время назад ознакомился со статьей одного трейдера, в которой развивалась тема необходимости конкретной мотивации в работе на спекулятивных рынках. Автор доказывал силу мотива, который определен четкими рамками, утверждая, что только такая мотивация даст необходимые силы для успешной торговли. Очень может быть, что такая идея была перенесена им из подхода сетевых компаний, там действительно, в силу специфики работы, требуется могучая мотивирующая сила, чтобы день за днем, слушая грубые отказы от предлагаемой продукции, продолжать вдохновенно свое дело, да еще и вдохновлять свою команду. Сверкающая машина (определенной модели и цвета) мотивирует куда агрессивней, нежели просто надобность зарабатывать деньги, однако, не надо иметь семь пядей во лбу, чтобы понять – это эмоциональная агрессивность. Чем ближе поставленная цель, тем больше предвкушение, нетерпеливость, жажда, а потому человек делает титанические усилия, дабы дотянуться до вожделенной цели. Однако, в торговле акциями или на Форекс, где требуется холодный расчет и колоссальное терпение, такой энтузиазм только во вред. Если я помещу перед собой фото вожделенного автомобиля (или иной конкретной цели, ради которой хочу заработать денег), то каждая победа будет бросать меня в жар предвкушения, мысли начнут путаться, я погружусь в мечтания… Потери же будут просто подавлять меня, отодвигая ожидаемую цель все дальше. Это будет злить, пугать, побуждая к неадекватным, импульсным действиям. Профессионалы рекомендуют как раз обратный подход. Переведя средства брокеру, я должен сразу же попрощаться с ними. Я должен заранее смириться с их потерей, определив их, таким образом, как инструменты торговли, просто цифры, номинальные единицы, но не деньги. Депозит должен иметь как можно меньшую финансовую ценность, да и вообще ценность. Попытки же перевести эти инструменты для торговли сразу в самые желаемые предметы, наоборот, только усилят мои беспокойства, сделав эти средства чрезвычайно ценными и важными для меня. Это дорога к полному краху.

( Читать дальше )

- 4

- Просмотров: 4441

- 3 марта 2010, 21:34

- Комментариев: 3

| Путевые заметки |

Добрый вечер, коллеги.

Не знаю как вам, а мне интересно находить в повседневности события, имеющие параллели в других областях жизни. Это увлекательно, а зачастую и полезно. Вот, к примеру, сегодня вечером, стоя у окна, я заметил троих подростков на углу возле оживленного перекрестка. Троица явно скучала, и, чтобы поразвлечься, решили швырять комья грязного подтаявшего снега в проезжающие маршрутки и троллейбусы. Как и все «герои» подобного типа, они оказались пакостными, тупыми и жалкими трусами. Стоило маршрутке немного сбавить скорость (перекресток все-таки), как все трое тут же начинали улепетывать. Вся отвага тут же улетучивалась. В общем, типичный пример малолетних ублюдков. И мне вот подумалось, что на Форексе, если быть таким мелким, тупым, возомнившем о себе, да еще и трусом, как повернется ситуация? В случае с наблюдаемыми мной отморозками, им это сошло с рук. Никто не захотел остановиться и ткнуть их харями в грязный снег (а стоило бы!). А рынок, думается мне, куда жестче. Полагаю, что такие хорьки просто сминаются мощными грузовиками на всей скорости. Водителям даже не приходится выходить из машин. Как в том анекдоте: «Знаете, как дальнобойщики называют велосипедистов?» – «Нет...» – «Хрустики». Ведь и правда, незрелым, слабым волей и умом, пусть даже с большими амбициями, здесь делать нечего.

Не знаю как вам, а мне интересно находить в повседневности события, имеющие параллели в других областях жизни. Это увлекательно, а зачастую и полезно. Вот, к примеру, сегодня вечером, стоя у окна, я заметил троих подростков на углу возле оживленного перекрестка. Троица явно скучала, и, чтобы поразвлечься, решили швырять комья грязного подтаявшего снега в проезжающие маршрутки и троллейбусы. Как и все «герои» подобного типа, они оказались пакостными, тупыми и жалкими трусами. Стоило маршрутке немного сбавить скорость (перекресток все-таки), как все трое тут же начинали улепетывать. Вся отвага тут же улетучивалась. В общем, типичный пример малолетних ублюдков. И мне вот подумалось, что на Форексе, если быть таким мелким, тупым, возомнившем о себе, да еще и трусом, как повернется ситуация? В случае с наблюдаемыми мной отморозками, им это сошло с рук. Никто не захотел остановиться и ткнуть их харями в грязный снег (а стоило бы!). А рынок, думается мне, куда жестче. Полагаю, что такие хорьки просто сминаются мощными грузовиками на всей скорости. Водителям даже не приходится выходить из машин. Как в том анекдоте: «Знаете, как дальнобойщики называют велосипедистов?» – «Нет...» – «Хрустики». Ведь и правда, незрелым, слабым волей и умом, пусть даже с большими амбициями, здесь делать нечего.

Как, зачастую некстати, говаривал Владимир Познер, «такие времена»…

Не знаю как вам, а мне интересно находить в повседневности события, имеющие параллели в других областях жизни. Это увлекательно, а зачастую и полезно. Вот, к примеру, сегодня вечером, стоя у окна, я заметил троих подростков на углу возле оживленного перекрестка. Троица явно скучала, и, чтобы поразвлечься, решили швырять комья грязного подтаявшего снега в проезжающие маршрутки и троллейбусы. Как и все «герои» подобного типа, они оказались пакостными, тупыми и жалкими трусами. Стоило маршрутке немного сбавить скорость (перекресток все-таки), как все трое тут же начинали улепетывать. Вся отвага тут же улетучивалась. В общем, типичный пример малолетних ублюдков. И мне вот подумалось, что на Форексе, если быть таким мелким, тупым, возомнившем о себе, да еще и трусом, как повернется ситуация? В случае с наблюдаемыми мной отморозками, им это сошло с рук. Никто не захотел остановиться и ткнуть их харями в грязный снег (а стоило бы!). А рынок, думается мне, куда жестче. Полагаю, что такие хорьки просто сминаются мощными грузовиками на всей скорости. Водителям даже не приходится выходить из машин. Как в том анекдоте: «Знаете, как дальнобойщики называют велосипедистов?» – «Нет...» – «Хрустики». Ведь и правда, незрелым, слабым волей и умом, пусть даже с большими амбициями, здесь делать нечего.

Не знаю как вам, а мне интересно находить в повседневности события, имеющие параллели в других областях жизни. Это увлекательно, а зачастую и полезно. Вот, к примеру, сегодня вечером, стоя у окна, я заметил троих подростков на углу возле оживленного перекрестка. Троица явно скучала, и, чтобы поразвлечься, решили швырять комья грязного подтаявшего снега в проезжающие маршрутки и троллейбусы. Как и все «герои» подобного типа, они оказались пакостными, тупыми и жалкими трусами. Стоило маршрутке немного сбавить скорость (перекресток все-таки), как все трое тут же начинали улепетывать. Вся отвага тут же улетучивалась. В общем, типичный пример малолетних ублюдков. И мне вот подумалось, что на Форексе, если быть таким мелким, тупым, возомнившем о себе, да еще и трусом, как повернется ситуация? В случае с наблюдаемыми мной отморозками, им это сошло с рук. Никто не захотел остановиться и ткнуть их харями в грязный снег (а стоило бы!). А рынок, думается мне, куда жестче. Полагаю, что такие хорьки просто сминаются мощными грузовиками на всей скорости. Водителям даже не приходится выходить из машин. Как в том анекдоте: «Знаете, как дальнобойщики называют велосипедистов?» – «Нет...» – «Хрустики». Ведь и правда, незрелым, слабым волей и умом, пусть даже с большими амбициями, здесь делать нечего.Как, зачастую некстати, говаривал Владимир Познер, «такие времена»…

- 0

- Просмотров: 4423

- 19 февраля 2010, 21:35

- Комментариев: 2

| Усреднение - зло? |

Я тут последнее время агитировал за подъем евро против доллара. Увы, увы, но ничего подобного не произошло. Наоборот, американская валюта упрямо продолжает расти. В итоге, каюсь, я поступил как новичок — начал усредняться. Сейчас у меня открыто уже 3 сделки вверх, а мой депозит похудел на 20% ((

Зачем я это пишу? Очень просто. Усредняюсь уже не первый раз и мне все время везет. Если вывезет и на этот раз, то ваши отрезвляющие комментарии не должны мне дать снова посчитать, что я поступил правильно! Своеобразная зарубка себе на будущее. И я где-то в глубине надеюсь, что словлю маржинкол, наконец, чтобы точно не повадно было. Нет места усреднению в работе трейдера. Ведь так?

комментарии не должны мне дать снова посчитать, что я поступил правильно! Своеобразная зарубка себе на будущее. И я где-то в глубине надеюсь, что словлю маржинкол, наконец, чтобы точно не повадно было. Нет места усреднению в работе трейдера. Ведь так?

Обновление 5.05.2010

Слив засчитан! Читайте комментарий —

Зачем я это пишу? Очень просто. Усредняюсь уже не первый раз и мне все время везет. Если вывезет и на этот раз, то ваши отрезвляющие

комментарии не должны мне дать снова посчитать, что я поступил правильно! Своеобразная зарубка себе на будущее. И я где-то в глубине надеюсь, что словлю маржинкол, наконец, чтобы точно не повадно было. Нет места усреднению в работе трейдера. Ведь так?

комментарии не должны мне дать снова посчитать, что я поступил правильно! Своеобразная зарубка себе на будущее. И я где-то в глубине надеюсь, что словлю маржинкол, наконец, чтобы точно не повадно было. Нет места усреднению в работе трейдера. Ведь так?Обновление 5.05.2010

Слив засчитан! Читайте комментарий —

- 1

- Просмотров: 10572

- 8 февраля 2010, 16:00

- Комментариев: 26

| Не психологией единой... |

Салям алейкум, как говорят под палящим солнцем средней Азии.

Не отношу себя к особо активным участникам различных форумов (в том числе, и трейдерских), но все же почитываю различные темы, ибо иногда попадается нечто полезное или любопытное. С завидным постоянством попадаются высказывания теряющих свои деньги на Форексе о том, что виной сему психология. Эх, если б не жадность или трусость, были бы они уже, по меньшей мере, в шоколаде. Профукал сделку… а почему? Психология. Туды ее в качель! Не закрылся вовремя… Опять же, исключительно брожения эмоций все испортили. Читаю такие перлы, и просто поражаюсь – как богата земля отеческая гениями и знатоками тонких наук. Выходит, что знает каждый, где войти, где выйти, и только бесовские наветы в голове руку удерживают от своевременных действий.

Еще когда только начинал измываться над терминалом, все озадаченно думал – что ж за психология такая? Непонятная загогулина! А и правда, если знаешь где надежно войти и где столь же надежно выйти, и обоснованность этих критериев _действительно_ подтверждена статистикой и опытом (а значит, система точно приносит стабильную прибыль), торгуй себе по правилам, вытягивай денежку, закрывай терминал и иди гуляй на все шесть сторон. И знаете, подозреваю, что так бы и поступал любой, кто обладал бы ясным и правильным пониманием алгоритмов жизни рынка и умело ими пользовался. Если моя система, которая достаточно формализована, принесла уже тысячи пунктов прибыли и дает крайне редкие сбои, да и те не приносят ощутимых потерь, какого черта мне еще надо? Торговля доводится почти до автоматизма и места психологии просто не остается. Ты точно знаешь, когда продавать и когда покупать. В какой чрезмерной степени надо быть идиотом, чтобы, имея такой печатный станок денег, подливать в него адреналинчика, играться. Каждый раз алчно надеяться, что машина вдруг выдаст больше обычного или трусить – авось недодаст, да еще и отберет часть того, что уже напечатала. Это даже не психология, это область психиатрии.

Еще когда только начинал измываться над терминалом, все озадаченно думал – что ж за психология такая? Непонятная загогулина! А и правда, если знаешь где надежно войти и где столь же надежно выйти, и обоснованность этих критериев _действительно_ подтверждена статистикой и опытом (а значит, система точно приносит стабильную прибыль), торгуй себе по правилам, вытягивай денежку, закрывай терминал и иди гуляй на все шесть сторон. И знаете, подозреваю, что так бы и поступал любой, кто обладал бы ясным и правильным пониманием алгоритмов жизни рынка и умело ими пользовался. Если моя система, которая достаточно формализована, принесла уже тысячи пунктов прибыли и дает крайне редкие сбои, да и те не приносят ощутимых потерь, какого черта мне еще надо? Торговля доводится почти до автоматизма и места психологии просто не остается. Ты точно знаешь, когда продавать и когда покупать. В какой чрезмерной степени надо быть идиотом, чтобы, имея такой печатный станок денег, подливать в него адреналинчика, играться. Каждый раз алчно надеяться, что машина вдруг выдаст больше обычного или трусить – авось недодаст, да еще и отберет часть того, что уже напечатала. Это даже не психология, это область психиатрии.

Отсюда напрашивается очевидный вывод: у таковых нет надежной торговой системы. Зато отмазка про психологию чрезвычайно удобна для самого себя, да и для других. Что проще, шутливо пожурить себя за излишнюю поспешность и жадность (сказав себе, что в следующий раз надо держать себя в руках), или постоянно перерабатывать все потроха очередной системы? Ссылаться на «маленький психологический прокольчик» можно бесконечно, а главное, совершенно ненапряжно. А вот последовательно и глубоко анализировать рынок, дело вельми трудное и требующее таланта, терпения, творческого подхода, знаний.

Очевидно, что когда говорят мэтры о психологии на рынке, речь не идет о моих психологических проблемах (их решают у врача, но не на рынке), а о том, что большинство на рынке – стадо, у которого нет своей надежной и прибыльной стратегии, но есть возможность влиять на цену. И когда _делающие_ рынок ведут свою игру, стадо пытается, в меру своих страхов и надежд, подстроиться под их движения. Вот эту психологическую составляющую рынка мы должны учитывать так же. Однако, это далеко не 90% успеха в профессиональной торговле. Не будем же забывать, что расхожей фразой является не только, что рынок на 90% психология, но и то, что 90% проигрывают. По-своему интересные совпадения.

Удачи и прозрений, уважаемые!

Не отношу себя к особо активным участникам различных форумов (в том числе, и трейдерских), но все же почитываю различные темы, ибо иногда попадается нечто полезное или любопытное. С завидным постоянством попадаются высказывания теряющих свои деньги на Форексе о том, что виной сему психология. Эх, если б не жадность или трусость, были бы они уже, по меньшей мере, в шоколаде. Профукал сделку… а почему? Психология. Туды ее в качель! Не закрылся вовремя… Опять же, исключительно брожения эмоций все испортили. Читаю такие перлы, и просто поражаюсь – как богата земля отеческая гениями и знатоками тонких наук. Выходит, что знает каждый, где войти, где выйти, и только бесовские наветы в голове руку удерживают от своевременных действий.

Еще когда только начинал измываться над терминалом, все озадаченно думал – что ж за психология такая? Непонятная загогулина! А и правда, если знаешь где надежно войти и где столь же надежно выйти, и обоснованность этих критериев _действительно_ подтверждена статистикой и опытом (а значит, система точно приносит стабильную прибыль), торгуй себе по правилам, вытягивай денежку, закрывай терминал и иди гуляй на все шесть сторон. И знаете, подозреваю, что так бы и поступал любой, кто обладал бы ясным и правильным пониманием алгоритмов жизни рынка и умело ими пользовался. Если моя система, которая достаточно формализована, принесла уже тысячи пунктов прибыли и дает крайне редкие сбои, да и те не приносят ощутимых потерь, какого черта мне еще надо? Торговля доводится почти до автоматизма и места психологии просто не остается. Ты точно знаешь, когда продавать и когда покупать. В какой чрезмерной степени надо быть идиотом, чтобы, имея такой печатный станок денег, подливать в него адреналинчика, играться. Каждый раз алчно надеяться, что машина вдруг выдаст больше обычного или трусить – авось недодаст, да еще и отберет часть того, что уже напечатала. Это даже не психология, это область психиатрии.

Еще когда только начинал измываться над терминалом, все озадаченно думал – что ж за психология такая? Непонятная загогулина! А и правда, если знаешь где надежно войти и где столь же надежно выйти, и обоснованность этих критериев _действительно_ подтверждена статистикой и опытом (а значит, система точно приносит стабильную прибыль), торгуй себе по правилам, вытягивай денежку, закрывай терминал и иди гуляй на все шесть сторон. И знаете, подозреваю, что так бы и поступал любой, кто обладал бы ясным и правильным пониманием алгоритмов жизни рынка и умело ими пользовался. Если моя система, которая достаточно формализована, принесла уже тысячи пунктов прибыли и дает крайне редкие сбои, да и те не приносят ощутимых потерь, какого черта мне еще надо? Торговля доводится почти до автоматизма и места психологии просто не остается. Ты точно знаешь, когда продавать и когда покупать. В какой чрезмерной степени надо быть идиотом, чтобы, имея такой печатный станок денег, подливать в него адреналинчика, играться. Каждый раз алчно надеяться, что машина вдруг выдаст больше обычного или трусить – авось недодаст, да еще и отберет часть того, что уже напечатала. Это даже не психология, это область психиатрии.Отсюда напрашивается очевидный вывод: у таковых нет надежной торговой системы. Зато отмазка про психологию чрезвычайно удобна для самого себя, да и для других. Что проще, шутливо пожурить себя за излишнюю поспешность и жадность (сказав себе, что в следующий раз надо держать себя в руках), или постоянно перерабатывать все потроха очередной системы? Ссылаться на «маленький психологический прокольчик» можно бесконечно, а главное, совершенно ненапряжно. А вот последовательно и глубоко анализировать рынок, дело вельми трудное и требующее таланта, терпения, творческого подхода, знаний.

Очевидно, что когда говорят мэтры о психологии на рынке, речь не идет о моих психологических проблемах (их решают у врача, но не на рынке), а о том, что большинство на рынке – стадо, у которого нет своей надежной и прибыльной стратегии, но есть возможность влиять на цену. И когда _делающие_ рынок ведут свою игру, стадо пытается, в меру своих страхов и надежд, подстроиться под их движения. Вот эту психологическую составляющую рынка мы должны учитывать так же. Однако, это далеко не 90% успеха в профессиональной торговле. Не будем же забывать, что расхожей фразой является не только, что рынок на 90% психология, но и то, что 90% проигрывают. По-своему интересные совпадения.

Удачи и прозрений, уважаемые!

- 1

- Просмотров: 5037

- 4 февраля 2010, 23:49

- Комментариев: 2

| А так ли плохи SL? |

Сегодня я немного пофлужу. А рассуждать я буду о стопах в противовес трем блогам.

Везде во всех книгах пишут что sl это обязательное правило, а мы почему-то его игнорируем, либо вообще не используем, либо ставим сверх большие sl. В итоге все заканчивается плачевно, нас просто выбивает из торговли и мы сливаем депозиты.

Анализируя свою раннию торговлю ( вся эта статья из моего личного дневника) я заметил, что у меня может быть 20-30 успешных сделок и 4-5 убыточных, но убыточные приводят к полной потери заработка или что еще хуже и в минус загонят. Возникает вопрос — почему? А потому, что уже через 30-40 пунктов минуса нам начинает мерещиться что цена вот вот развернется и пойдет в обратном направлении и мы снова будем на гребне волны. А хрен вам, цена все продолжает идти против нас и у нас уже 100-150 пунктов минуса, а резать лося уже ой как не хочется ведь это 150 пунктов которые собирались по крупицам 2-3 недели. А дальше еще веселее мы пытаемся отбить потери, а это приводит нас в еще парочку убыточных сделок, после чего у нас наступает полная жопа ( это максимально культурное выражение для этого случая). А мы открываем новый счет и снова рвемся в бой пока не появляются новые убыточные сделки.

я помню как в ДЦ меня спросили, что я буду делать если цена пойдет против меня, но с вероятностью 30% развернется и пойдет обратно, я тогда с гордостью заявил, что закрою сделку немедленно, как же я тогда ошибался. Мне казалось это проще пареной репы, цена пошла не туда закрылся и все. Но жизнь показала, что при отрицательной сделке в мое сознание закрадывается жух надежды ( я получаться по жизни МЕГАоптимист) и именно этот оптимизм губит все на корню.

Так неужели sl такие плохие? Вот тут жизнь нам ( по своим законам подлости) преподносит великолепные уроки. Цена задевает наш sl и после этого уходит в обратном направлении, а мы что делаем, правильно сидим и рыдаем над полученным лосем, вместо профита. В итоге 3-4 таких сделки и мы начинаем ненавидеть sl. При этом мы благополучно забываем сколько раз sl спасали наш депозит, но это уже не важно, у нас глубокая обида и горечь поражения.

Ну а дальше кто на что горазд, кто в локи, кто опять без sl, а кто просто бросает это неблагодарное дело.

Казалось бы лок вот выход из убытков. Ха-ха-ха. Если более детально рассмотреть этот момент то получается что лок это тот же самый лось. Только растянутый во времени. Для того что открыть лок нам нужно еще столько же маржинальных денег, чтобы перекрыть потери. Второе самое главное нам нужно еще столько же чтобы начать потиху раскрывать лок. Что в итоге нам нужно в два раза больше денег чтобы лося закрыть в 0. В дополнении ко всему мы у нас депо в подвисоне и мы не можем торговать так как депо в залоге у лока и мы не можем зарабатывать дальше.

Так какой же вывод, что делать? На этот вопрос я не знаю 100% ответа.

Могу только дать совет. Вам нужно сделать статистику. Посмотреть сколько сделок было при вашей стратегии прибыльными, на сколько цена переписывала ваши точки входа. Потом нужно посмотреть сколько было убыточных сделок и сколько в пунктах вы потеряли. Потом необходимо посмотреть соотношение прибыльных и убыточных позиций. И после того как у вас будут все эти данные вы должны покрутить размеры ваших стопов, например, если бы стопы были не 60п а 40 то количество отрицательных сделок бы увеличилось, на этак 20% но при этом общие потери уменьшились на 10% таким образом вы сможете оптимизировать свои потери.

В моем случае стоп около 20 пунктов (обычно) иногда бывает 30 или 40 но очень редко. Тогда просто уменьшаю лот.

Везде во всех книгах пишут что sl это обязательное правило, а мы почему-то его игнорируем, либо вообще не используем, либо ставим сверх большие sl. В итоге все заканчивается плачевно, нас просто выбивает из торговли и мы сливаем депозиты.

Анализируя свою раннию торговлю ( вся эта статья из моего личного дневника) я заметил, что у меня может быть 20-30 успешных сделок и 4-5 убыточных, но убыточные приводят к полной потери заработка или что еще хуже и в минус загонят. Возникает вопрос — почему? А потому, что уже через 30-40 пунктов минуса нам начинает мерещиться что цена вот вот развернется и пойдет в обратном направлении и мы снова будем на гребне волны. А хрен вам, цена все продолжает идти против нас и у нас уже 100-150 пунктов минуса, а резать лося уже ой как не хочется ведь это 150 пунктов которые собирались по крупицам 2-3 недели. А дальше еще веселее мы пытаемся отбить потери, а это приводит нас в еще парочку убыточных сделок, после чего у нас наступает полная жопа ( это максимально культурное выражение для этого случая). А мы открываем новый счет и снова рвемся в бой пока не появляются новые убыточные сделки.

я помню как в ДЦ меня спросили, что я буду делать если цена пойдет против меня, но с вероятностью 30% развернется и пойдет обратно, я тогда с гордостью заявил, что закрою сделку немедленно, как же я тогда ошибался. Мне казалось это проще пареной репы, цена пошла не туда закрылся и все. Но жизнь показала, что при отрицательной сделке в мое сознание закрадывается жух надежды ( я получаться по жизни МЕГАоптимист) и именно этот оптимизм губит все на корню.

Так неужели sl такие плохие? Вот тут жизнь нам ( по своим законам подлости) преподносит великолепные уроки. Цена задевает наш sl и после этого уходит в обратном направлении, а мы что делаем, правильно сидим и рыдаем над полученным лосем, вместо профита. В итоге 3-4 таких сделки и мы начинаем ненавидеть sl. При этом мы благополучно забываем сколько раз sl спасали наш депозит, но это уже не важно, у нас глубокая обида и горечь поражения.

Ну а дальше кто на что горазд, кто в локи, кто опять без sl, а кто просто бросает это неблагодарное дело.

Казалось бы лок вот выход из убытков. Ха-ха-ха. Если более детально рассмотреть этот момент то получается что лок это тот же самый лось. Только растянутый во времени. Для того что открыть лок нам нужно еще столько же маржинальных денег, чтобы перекрыть потери. Второе самое главное нам нужно еще столько же чтобы начать потиху раскрывать лок. Что в итоге нам нужно в два раза больше денег чтобы лося закрыть в 0. В дополнении ко всему мы у нас депо в подвисоне и мы не можем торговать так как депо в залоге у лока и мы не можем зарабатывать дальше.

Так какой же вывод, что делать? На этот вопрос я не знаю 100% ответа.

Могу только дать совет. Вам нужно сделать статистику. Посмотреть сколько сделок было при вашей стратегии прибыльными, на сколько цена переписывала ваши точки входа. Потом нужно посмотреть сколько было убыточных сделок и сколько в пунктах вы потеряли. Потом необходимо посмотреть соотношение прибыльных и убыточных позиций. И после того как у вас будут все эти данные вы должны покрутить размеры ваших стопов, например, если бы стопы были не 60п а 40 то количество отрицательных сделок бы увеличилось, на этак 20% но при этом общие потери уменьшились на 10% таким образом вы сможете оптимизировать свои потери.

В моем случае стоп около 20 пунктов (обычно) иногда бывает 30 или 40 но очень редко. Тогда просто уменьшаю лот.

- 1

- Просмотров: 4127

- 26 января 2010, 23:45

- Комментариев: 4

| Не мешай себе ;) |

Здравствуйте, уважаемые коллеги.

В эти холодные предновогодние вечера почему-то тянет повспоминать былое. Чувствуешь себя стариком в клетчатом пледе, сидящим у потрескивающего камина с чашкой чая в руках. Вероятно, какие-то образно ассоциативные шаблоны еще с детства, из прочитанных книг или увиденных фильмов. Но, как бы то ни было, к делу…

Сравнивая свою прошлую и теперешнюю торговлю, среди ряда отличий сегодня хочу обратиться к одному – я успокоился. Форекс перестал быть для меня вместилищем для бурной деятельности, для страстей, ожиданий. И это хорошо. Конечно, я продолжаю работать над навыками торговли, всегда с интересом проверяю свои и чужие стратегические идеи, но я больше не живу каждым своим нервом и вдохом в рынке. Я пришел к выводу, что только такое фундаментальное изменение отношения к торговле может спасти человека от целого сонма слабостей, замешанных на эмоциях, страхах, сомнениях. В какой-то момент своего торгового анализа я вдруг обнаружил то, что больше всего мне мешало. Знаете, что это? Я сам. «Как же быть?» – спрашивал я себя, – «Как можно устраниться и, вместе с тем, продолжать торговать?» И я разграничил мое участие в составлении торгового плана и в его исполнении. Я делал анализ. При том анализ мой непременно учитывал оба основных варианта развития событий (вверх и вниз). Я открывал нужные позиции, ставил отложки, а потом просто отвлекался от торгов. Меня изводило постоянное торчание у терминала, невольная реакция ожидающего сознания чуть ли не на каждый новый тик. Это накапливалось, и я начинал делать глупости. Я мешал сам себе. Потом ругал себя, ибо расчетные уровни достигались, но уже без меня. Просто спокойно сидеть перед монитором не удавалось. Чуть раньше или чуть позже я все равно решал действовать, и… все портил. Тогда я стал уходить гулять, заниматься домашними делами или просто играть в компьютерные игры. Это отлично отвлекало. В заранее назначенное время, я включал терминал, анализировал произошедшие изменения, и только тогда мог скорректировать свой торговый план. Скажу вам честно, именно это позволило мне в свое время навести порядок в собственной торговле и перестать изводить себя ерундой. Чего и вам желаю.

Сравнивая свою прошлую и теперешнюю торговлю, среди ряда отличий сегодня хочу обратиться к одному – я успокоился. Форекс перестал быть для меня вместилищем для бурной деятельности, для страстей, ожиданий. И это хорошо. Конечно, я продолжаю работать над навыками торговли, всегда с интересом проверяю свои и чужие стратегические идеи, но я больше не живу каждым своим нервом и вдохом в рынке. Я пришел к выводу, что только такое фундаментальное изменение отношения к торговле может спасти человека от целого сонма слабостей, замешанных на эмоциях, страхах, сомнениях. В какой-то момент своего торгового анализа я вдруг обнаружил то, что больше всего мне мешало. Знаете, что это? Я сам. «Как же быть?» – спрашивал я себя, – «Как можно устраниться и, вместе с тем, продолжать торговать?» И я разграничил мое участие в составлении торгового плана и в его исполнении. Я делал анализ. При том анализ мой непременно учитывал оба основных варианта развития событий (вверх и вниз). Я открывал нужные позиции, ставил отложки, а потом просто отвлекался от торгов. Меня изводило постоянное торчание у терминала, невольная реакция ожидающего сознания чуть ли не на каждый новый тик. Это накапливалось, и я начинал делать глупости. Я мешал сам себе. Потом ругал себя, ибо расчетные уровни достигались, но уже без меня. Просто спокойно сидеть перед монитором не удавалось. Чуть раньше или чуть позже я все равно решал действовать, и… все портил. Тогда я стал уходить гулять, заниматься домашними делами или просто играть в компьютерные игры. Это отлично отвлекало. В заранее назначенное время, я включал терминал, анализировал произошедшие изменения, и только тогда мог скорректировать свой торговый план. Скажу вам честно, именно это позволило мне в свое время навести порядок в собственной торговле и перестать изводить себя ерундой. Чего и вам желаю.

Хороших и добрых вам праздников!

В эти холодные предновогодние вечера почему-то тянет повспоминать былое. Чувствуешь себя стариком в клетчатом пледе, сидящим у потрескивающего камина с чашкой чая в руках. Вероятно, какие-то образно ассоциативные шаблоны еще с детства, из прочитанных книг или увиденных фильмов. Но, как бы то ни было, к делу…

Сравнивая свою прошлую и теперешнюю торговлю, среди ряда отличий сегодня хочу обратиться к одному – я успокоился. Форекс перестал быть для меня вместилищем для бурной деятельности, для страстей, ожиданий. И это хорошо. Конечно, я продолжаю работать над навыками торговли, всегда с интересом проверяю свои и чужие стратегические идеи, но я больше не живу каждым своим нервом и вдохом в рынке. Я пришел к выводу, что только такое фундаментальное изменение отношения к торговле может спасти человека от целого сонма слабостей, замешанных на эмоциях, страхах, сомнениях. В какой-то момент своего торгового анализа я вдруг обнаружил то, что больше всего мне мешало. Знаете, что это? Я сам. «Как же быть?» – спрашивал я себя, – «Как можно устраниться и, вместе с тем, продолжать торговать?» И я разграничил мое участие в составлении торгового плана и в его исполнении. Я делал анализ. При том анализ мой непременно учитывал оба основных варианта развития событий (вверх и вниз). Я открывал нужные позиции, ставил отложки, а потом просто отвлекался от торгов. Меня изводило постоянное торчание у терминала, невольная реакция ожидающего сознания чуть ли не на каждый новый тик. Это накапливалось, и я начинал делать глупости. Я мешал сам себе. Потом ругал себя, ибо расчетные уровни достигались, но уже без меня. Просто спокойно сидеть перед монитором не удавалось. Чуть раньше или чуть позже я все равно решал действовать, и… все портил. Тогда я стал уходить гулять, заниматься домашними делами или просто играть в компьютерные игры. Это отлично отвлекало. В заранее назначенное время, я включал терминал, анализировал произошедшие изменения, и только тогда мог скорректировать свой торговый план. Скажу вам честно, именно это позволило мне в свое время навести порядок в собственной торговле и перестать изводить себя ерундой. Чего и вам желаю.

Сравнивая свою прошлую и теперешнюю торговлю, среди ряда отличий сегодня хочу обратиться к одному – я успокоился. Форекс перестал быть для меня вместилищем для бурной деятельности, для страстей, ожиданий. И это хорошо. Конечно, я продолжаю работать над навыками торговли, всегда с интересом проверяю свои и чужие стратегические идеи, но я больше не живу каждым своим нервом и вдохом в рынке. Я пришел к выводу, что только такое фундаментальное изменение отношения к торговле может спасти человека от целого сонма слабостей, замешанных на эмоциях, страхах, сомнениях. В какой-то момент своего торгового анализа я вдруг обнаружил то, что больше всего мне мешало. Знаете, что это? Я сам. «Как же быть?» – спрашивал я себя, – «Как можно устраниться и, вместе с тем, продолжать торговать?» И я разграничил мое участие в составлении торгового плана и в его исполнении. Я делал анализ. При том анализ мой непременно учитывал оба основных варианта развития событий (вверх и вниз). Я открывал нужные позиции, ставил отложки, а потом просто отвлекался от торгов. Меня изводило постоянное торчание у терминала, невольная реакция ожидающего сознания чуть ли не на каждый новый тик. Это накапливалось, и я начинал делать глупости. Я мешал сам себе. Потом ругал себя, ибо расчетные уровни достигались, но уже без меня. Просто спокойно сидеть перед монитором не удавалось. Чуть раньше или чуть позже я все равно решал действовать, и… все портил. Тогда я стал уходить гулять, заниматься домашними делами или просто играть в компьютерные игры. Это отлично отвлекало. В заранее назначенное время, я включал терминал, анализировал произошедшие изменения, и только тогда мог скорректировать свой торговый план. Скажу вам честно, именно это позволило мне в свое время навести порядок в собственной торговле и перестать изводить себя ерундой. Чего и вам желаю.Хороших и добрых вам праздников!

- 2

- Просмотров: 5254

- 29 декабря 2009, 22:17

- Комментариев: 2

| Из воспоминаний о системе |

Добрый вечер, терминальные труженики, ценители графиков и распознаватели баров)

Совсем немного позволю себе предаться воспоминаниям о началах своей торговли, точнее, ностальгически пожурю некоторые собственные ляпы и оказии, присущие многим на начальных этапах знакомства с Форекс.

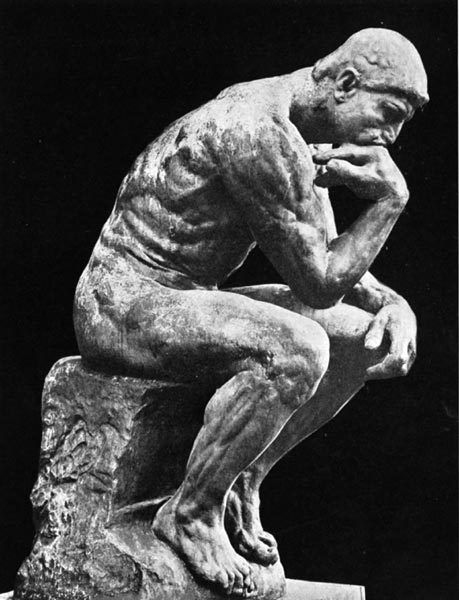

Знаете, мне с самых начал импонировал системный подход к торговле. Понятие «торговая стратегия» завораживает своей жесткой системностью, ненарушаемым набором правил. Когда читал корифеев жанра, в глаза всегда бросались наставительные вещания о пагубности легкомысленного отношения к собственным торговым правилам. Так и видел, как суровый дядька Вильямс грозил мне корявым пальцем со страниц своего творения, громовым гласом упрекая меня за малейшие отступления от свода правил. Тогда я отрывал очередной листик бумаги, принимал позу античного мыслителя и скрижалил заголовок: Торговые правила. Под сей суровой надписью в столбик, каждое под своим номером, шли эти самые правила. В правила включал почти все, что удавалось слямзить из умных мыслей торгующих Ну, к примеру, «не торговать на новостях». Интересно то, что я очень слабо понимал, что именно относится к таким новостям. Быстро растолковали мне про страшные последствия заседаний ФРС. Их боялся больше всего. Очень удивлялся и расстраивался, когда цена вдруг начинала штормить, хотя о процентных ставках ФРС давно уж сообщила. Всплывали какие-то индексы, настроения в еврозоне, безработица, запасы бензина и нефти. Иногда цена вообще никак не реагировала, иногда начинала скакать, как юный олень, сожравший кактус. Расстраивало это. Я не знал, на каких новостях не торговать. Но! Старательно следовал этому пункту своей торговой системы))

Или вот еще, был хороший пункт, тоже взятый от знатоков своего дела: не спешить! Звучит, как признание в любви на немецком – резко, жестко и кратко. Что за этим стояло?.. Черт его знает. Я не представлял себе, как это – не спешить. Когда цена отбивалась от предполагаемого уровня, я не спешил. Я ждал, пока она хорошенько отскочит, и, таким образом, даст мне подтверждение. Когда входил, разумеется, начинался откат или цена вовсе достигала своего целевого значения. Я начинал ругаться. В следующий раз, памятуя о прошлом зловещем разводе, я бросался в сделку еще на подходах к области сопротивления, и… получал еще большие убытки. Тяжело вздохнув, лез за своим листиком и начинал ругаться)) «Ну, написано же – не спешить!»

В моем перечне хватало таких, на самом деле, толковых советов, но в голове не хватало соображалки, что надо разобраться детально: что значит «не спешить», в чем именно может проявляться спешка, и прочее. Только потом я понял, что свод правил – это твои выводы из собственного опытного и глубокого понимания структуры и алгоритмов рынка, а не гипс на легкие. Искусственно навесить на себя каменные скрижали, содержащие краткие сутры, понятные их авторам, но совершенно непонятные тебе, глупо и опасно. Это не будет ни дисциплиной, ни системной торговлей. Тогда я начал скрупулезно изучать аксиомы рынка, что постепенно вывело меня на другой уровень ведения торгов.

В моем перечне хватало таких, на самом деле, толковых советов, но в голове не хватало соображалки, что надо разобраться детально: что значит «не спешить», в чем именно может проявляться спешка, и прочее. Только потом я понял, что свод правил – это твои выводы из собственного опытного и глубокого понимания структуры и алгоритмов рынка, а не гипс на легкие. Искусственно навесить на себя каменные скрижали, содержащие краткие сутры, понятные их авторам, но совершенно непонятные тебе, глупо и опасно. Это не будет ни дисциплиной, ни системной торговлей. Тогда я начал скрупулезно изучать аксиомы рынка, что постепенно вывело меня на другой уровень ведения торгов.

/me пафосно раскланивается и уходит за кулисы.

Совсем немного позволю себе предаться воспоминаниям о началах своей торговли, точнее, ностальгически пожурю некоторые собственные ляпы и оказии, присущие многим на начальных этапах знакомства с Форекс.

Знаете, мне с самых начал импонировал системный подход к торговле. Понятие «торговая стратегия» завораживает своей жесткой системностью, ненарушаемым набором правил. Когда читал корифеев жанра, в глаза всегда бросались наставительные вещания о пагубности легкомысленного отношения к собственным торговым правилам. Так и видел, как суровый дядька Вильямс грозил мне корявым пальцем со страниц своего творения, громовым гласом упрекая меня за малейшие отступления от свода правил. Тогда я отрывал очередной листик бумаги, принимал позу античного мыслителя и скрижалил заголовок: Торговые правила. Под сей суровой надписью в столбик, каждое под своим номером, шли эти самые правила. В правила включал почти все, что удавалось слямзить из умных мыслей торгующих Ну, к примеру, «не торговать на новостях». Интересно то, что я очень слабо понимал, что именно относится к таким новостям. Быстро растолковали мне про страшные последствия заседаний ФРС. Их боялся больше всего. Очень удивлялся и расстраивался, когда цена вдруг начинала штормить, хотя о процентных ставках ФРС давно уж сообщила. Всплывали какие-то индексы, настроения в еврозоне, безработица, запасы бензина и нефти. Иногда цена вообще никак не реагировала, иногда начинала скакать, как юный олень, сожравший кактус. Расстраивало это. Я не знал, на каких новостях не торговать. Но! Старательно следовал этому пункту своей торговой системы))

Или вот еще, был хороший пункт, тоже взятый от знатоков своего дела: не спешить! Звучит, как признание в любви на немецком – резко, жестко и кратко. Что за этим стояло?.. Черт его знает. Я не представлял себе, как это – не спешить. Когда цена отбивалась от предполагаемого уровня, я не спешил. Я ждал, пока она хорошенько отскочит, и, таким образом, даст мне подтверждение. Когда входил, разумеется, начинался откат или цена вовсе достигала своего целевого значения. Я начинал ругаться. В следующий раз, памятуя о прошлом зловещем разводе, я бросался в сделку еще на подходах к области сопротивления, и… получал еще большие убытки. Тяжело вздохнув, лез за своим листиком и начинал ругаться)) «Ну, написано же – не спешить!»

В моем перечне хватало таких, на самом деле, толковых советов, но в голове не хватало соображалки, что надо разобраться детально: что значит «не спешить», в чем именно может проявляться спешка, и прочее. Только потом я понял, что свод правил – это твои выводы из собственного опытного и глубокого понимания структуры и алгоритмов рынка, а не гипс на легкие. Искусственно навесить на себя каменные скрижали, содержащие краткие сутры, понятные их авторам, но совершенно непонятные тебе, глупо и опасно. Это не будет ни дисциплиной, ни системной торговлей. Тогда я начал скрупулезно изучать аксиомы рынка, что постепенно вывело меня на другой уровень ведения торгов.

В моем перечне хватало таких, на самом деле, толковых советов, но в голове не хватало соображалки, что надо разобраться детально: что значит «не спешить», в чем именно может проявляться спешка, и прочее. Только потом я понял, что свод правил – это твои выводы из собственного опытного и глубокого понимания структуры и алгоритмов рынка, а не гипс на легкие. Искусственно навесить на себя каменные скрижали, содержащие краткие сутры, понятные их авторам, но совершенно непонятные тебе, глупо и опасно. Это не будет ни дисциплиной, ни системной торговлей. Тогда я начал скрупулезно изучать аксиомы рынка, что постепенно вывело меня на другой уровень ведения торгов./me пафосно раскланивается и уходит за кулисы.

- 3

- Просмотров: 5025

- 22 декабря 2009, 21:59

- Комментариев: 2

| Отношение к торговле |

Вечер добрый.

Сегодня мне хотелось бы коснуться весьма важной и интересной, на мой взгляд, темы. Собственно, это один из аспектов нашего отношения к торговле или, если угодно, восприятия торговли. К теме можно подойти с разных сторон, но я, пожалуй, начну вот с какой.

Часто нам рекомендуют, если состоялась ощутимо убыточная сделка, какое-то время не торговать. Отдохнуть. Какой в этом смысл? А смысл простой: мы дадим время нашим эмоциям улечься, успокоимся, и тогда, на свежую голову… Резонно, не правда ли? Но вот ведь какое дело, убыточные сделки на этом не закончатся, более того, нас может ждать серия убыточных сделок. И что, прикажете после каждой неделю валяться в постели или румяниться на пляже? И дело тут даже не в том, что с таким подходом мы будем больше времени тратить на психологическое восстановление, нежели на торговлю, а в том, что такой подход не решает реальную проблему неполноценного подхода к процессу торговли. Просто игнорирует ее.

Начнем с того, что в таком подходе начисто отсутствует восприятие процесса. Мы как бы замыкаемся на отдельной сделке. Мы радуемся ее прибыли, мы скрепим кровавым песком на зубах от убыточного исхода, отчего и нуждаемся в регулярном мини-отпуске или успокоительном. А ведь на самом деле одна сделка не имеет никакой важности. Да-да, именно так. Если, конечно, вас не угораздило за один заход слить весь депозит или хотя бы его половину.

Профессиональная торговля – процесс, а не сделка. Радоваться или огорчаться одной сделке нелепо, потому как она не характеризует собой процесс торговли. Торговля представляет собой серию, торговую серию, воплощающую вашу торговую стратегию. Вам случалось колоть орехи, но не парочку, а несколько кило, скажем, для варенья или просто в прок? Их может быть сто или более. Вот вы раскалываете орех, а он… нормальный, годный. Если бы я стал испытывать от этого радостное головокружение или гордость от собственной гениальности, это вызвало бы во мне недобрые подозрения относительно состояния собственной психики. Аналогичные выводы я бы сделал, случись со мной стресс от обнаружения червивого ореха. И здесь дело не в стоимости орехов и пунктов на Форексе. Просто какие-либо выводы мы бы делали, перебрав запланированный объем орехов – удалось набрать прилично ореховых ядер, или мы потратились на гнилье. Серия! Так же в торговле. Сама по себе сделка и даже несколько не имеют никакой важности. Отсюда и здравое отношение к результатам. Потери на сделке – это не плата за обучение, это нормальная, ничего не значащая составляющая торговли. Так же и прибыльная сделка. Поскольку она ничего за собой не влечет, отношение соответствующее, и именно поэтому профессионалу нет никакой нужды прерываться на отдых после убыточной сделки или пить успокоительное после прибыльной. Скажу вам сверх того, если делать перерыв после неудачной сделки, страх входить в рынок будет только нарастать, выделяя потерю, как нечто весомое, а вслед страху будет приходить неуверенность в надобности продолжать торговлю вообще.

Профессиональная торговля – процесс, а не сделка. Радоваться или огорчаться одной сделке нелепо, потому как она не характеризует собой процесс торговли. Торговля представляет собой серию, торговую серию, воплощающую вашу торговую стратегию. Вам случалось колоть орехи, но не парочку, а несколько кило, скажем, для варенья или просто в прок? Их может быть сто или более. Вот вы раскалываете орех, а он… нормальный, годный. Если бы я стал испытывать от этого радостное головокружение или гордость от собственной гениальности, это вызвало бы во мне недобрые подозрения относительно состояния собственной психики. Аналогичные выводы я бы сделал, случись со мной стресс от обнаружения червивого ореха. И здесь дело не в стоимости орехов и пунктов на Форексе. Просто какие-либо выводы мы бы делали, перебрав запланированный объем орехов – удалось набрать прилично ореховых ядер, или мы потратились на гнилье. Серия! Так же в торговле. Сама по себе сделка и даже несколько не имеют никакой важности. Отсюда и здравое отношение к результатам. Потери на сделке – это не плата за обучение, это нормальная, ничего не значащая составляющая торговли. Так же и прибыльная сделка. Поскольку она ничего за собой не влечет, отношение соответствующее, и именно поэтому профессионалу нет никакой нужды прерываться на отдых после убыточной сделки или пить успокоительное после прибыльной. Скажу вам сверх того, если делать перерыв после неудачной сделки, страх входить в рынок будет только нарастать, выделяя потерю, как нечто весомое, а вслед страху будет приходить неуверенность в надобности продолжать торговлю вообще.

Однако, это не все. Нельзя воспринимать торговый процесс просто серией из большого количества несвязанных сделок; вот отщелкал 100 сделок, а теперь подведем баланс из положительных и отрицательных. Под серией понимается продуманная и поэтапная последовательность сделок, в соответствии с вашей философией торговли. Неважно, какая стратегия избрана в данном случае. Даже если вы торгуете по пересечению ценой МА, нельзя просто рассматривать хаотичную кучу сделок за месяц или квартал, чтобы торговать системно. Серия – пошаговая, заранее спланированная, серия сделок, которая и приводит к ожидаемому результату. К примеру: Если цена подходит к МА сверху, я покупаю, но если пробивает, то становлюсь в продажи с тесным стопом, а вот ежели потом сразу возвращается выше, то закупаюсь удвоенным объемом, ну и так далее. Это последовательность взаимосвязанных шагов по наращиванию прибыли, а не фрагментарные тыканья вилкой рыхлых телес Фортуны. Срабатывание стоп-лосса или зависание в просадке при таком подходе – нормальная и неизбежная рабочая ситуация, неотъемлемая часть торговой серии. Ничего больше. И тут не нужны никакие тренинги, никакие искусственные самоубеждения (в том, что это оплата за обучение, или что завтра я непременно отыграюсь), никакие перерывы. Это процесс по достижению локальной цели.

Ставьте перед собой адекватные цели. Скажем, на сколько-нибудь увеличить депозит за предстоящий месяц. Увеличили на 2%? Так это ж просто здорово! Банк вам выплатит и того меньше. Вы, профан в серьезной экономике, не имеющий ни аналитического отдела, ни связей в правительстве, ни многолетнего опыта по инвестированию, успешно проделали работу банка! Вот тут можно и порадоваться. Если за пять-шесть лет усердной и системной работы вы начали делать стабильно 10% в месяц, значит, вы стали профи в своем деле. И умные люди вам вполне доверят некоторый капитал, наращивая который, вы будете иметь хороший доход. Однако, если вы будете жить от сделки до сделки, вас просто сожрут ваши эмоции и на этом все закончится. Системная торговля – одна из особенностей, отличающих профессионала от случайного человека в торговле.

Удачи и стабильности вам!

Сегодня мне хотелось бы коснуться весьма важной и интересной, на мой взгляд, темы. Собственно, это один из аспектов нашего отношения к торговле или, если угодно, восприятия торговли. К теме можно подойти с разных сторон, но я, пожалуй, начну вот с какой.

Часто нам рекомендуют, если состоялась ощутимо убыточная сделка, какое-то время не торговать. Отдохнуть. Какой в этом смысл? А смысл простой: мы дадим время нашим эмоциям улечься, успокоимся, и тогда, на свежую голову… Резонно, не правда ли? Но вот ведь какое дело, убыточные сделки на этом не закончатся, более того, нас может ждать серия убыточных сделок. И что, прикажете после каждой неделю валяться в постели или румяниться на пляже? И дело тут даже не в том, что с таким подходом мы будем больше времени тратить на психологическое восстановление, нежели на торговлю, а в том, что такой подход не решает реальную проблему неполноценного подхода к процессу торговли. Просто игнорирует ее.

Начнем с того, что в таком подходе начисто отсутствует восприятие процесса. Мы как бы замыкаемся на отдельной сделке. Мы радуемся ее прибыли, мы скрепим кровавым песком на зубах от убыточного исхода, отчего и нуждаемся в регулярном мини-отпуске или успокоительном. А ведь на самом деле одна сделка не имеет никакой важности. Да-да, именно так. Если, конечно, вас не угораздило за один заход слить весь депозит или хотя бы его половину.

Профессиональная торговля – процесс, а не сделка. Радоваться или огорчаться одной сделке нелепо, потому как она не характеризует собой процесс торговли. Торговля представляет собой серию, торговую серию, воплощающую вашу торговую стратегию. Вам случалось колоть орехи, но не парочку, а несколько кило, скажем, для варенья или просто в прок? Их может быть сто или более. Вот вы раскалываете орех, а он… нормальный, годный. Если бы я стал испытывать от этого радостное головокружение или гордость от собственной гениальности, это вызвало бы во мне недобрые подозрения относительно состояния собственной психики. Аналогичные выводы я бы сделал, случись со мной стресс от обнаружения червивого ореха. И здесь дело не в стоимости орехов и пунктов на Форексе. Просто какие-либо выводы мы бы делали, перебрав запланированный объем орехов – удалось набрать прилично ореховых ядер, или мы потратились на гнилье. Серия! Так же в торговле. Сама по себе сделка и даже несколько не имеют никакой важности. Отсюда и здравое отношение к результатам. Потери на сделке – это не плата за обучение, это нормальная, ничего не значащая составляющая торговли. Так же и прибыльная сделка. Поскольку она ничего за собой не влечет, отношение соответствующее, и именно поэтому профессионалу нет никакой нужды прерываться на отдых после убыточной сделки или пить успокоительное после прибыльной. Скажу вам сверх того, если делать перерыв после неудачной сделки, страх входить в рынок будет только нарастать, выделяя потерю, как нечто весомое, а вслед страху будет приходить неуверенность в надобности продолжать торговлю вообще.

Профессиональная торговля – процесс, а не сделка. Радоваться или огорчаться одной сделке нелепо, потому как она не характеризует собой процесс торговли. Торговля представляет собой серию, торговую серию, воплощающую вашу торговую стратегию. Вам случалось колоть орехи, но не парочку, а несколько кило, скажем, для варенья или просто в прок? Их может быть сто или более. Вот вы раскалываете орех, а он… нормальный, годный. Если бы я стал испытывать от этого радостное головокружение или гордость от собственной гениальности, это вызвало бы во мне недобрые подозрения относительно состояния собственной психики. Аналогичные выводы я бы сделал, случись со мной стресс от обнаружения червивого ореха. И здесь дело не в стоимости орехов и пунктов на Форексе. Просто какие-либо выводы мы бы делали, перебрав запланированный объем орехов – удалось набрать прилично ореховых ядер, или мы потратились на гнилье. Серия! Так же в торговле. Сама по себе сделка и даже несколько не имеют никакой важности. Отсюда и здравое отношение к результатам. Потери на сделке – это не плата за обучение, это нормальная, ничего не значащая составляющая торговли. Так же и прибыльная сделка. Поскольку она ничего за собой не влечет, отношение соответствующее, и именно поэтому профессионалу нет никакой нужды прерываться на отдых после убыточной сделки или пить успокоительное после прибыльной. Скажу вам сверх того, если делать перерыв после неудачной сделки, страх входить в рынок будет только нарастать, выделяя потерю, как нечто весомое, а вслед страху будет приходить неуверенность в надобности продолжать торговлю вообще.Однако, это не все. Нельзя воспринимать торговый процесс просто серией из большого количества несвязанных сделок; вот отщелкал 100 сделок, а теперь подведем баланс из положительных и отрицательных. Под серией понимается продуманная и поэтапная последовательность сделок, в соответствии с вашей философией торговли. Неважно, какая стратегия избрана в данном случае. Даже если вы торгуете по пересечению ценой МА, нельзя просто рассматривать хаотичную кучу сделок за месяц или квартал, чтобы торговать системно. Серия – пошаговая, заранее спланированная, серия сделок, которая и приводит к ожидаемому результату. К примеру: Если цена подходит к МА сверху, я покупаю, но если пробивает, то становлюсь в продажи с тесным стопом, а вот ежели потом сразу возвращается выше, то закупаюсь удвоенным объемом, ну и так далее. Это последовательность взаимосвязанных шагов по наращиванию прибыли, а не фрагментарные тыканья вилкой рыхлых телес Фортуны. Срабатывание стоп-лосса или зависание в просадке при таком подходе – нормальная и неизбежная рабочая ситуация, неотъемлемая часть торговой серии. Ничего больше. И тут не нужны никакие тренинги, никакие искусственные самоубеждения (в том, что это оплата за обучение, или что завтра я непременно отыграюсь), никакие перерывы. Это процесс по достижению локальной цели.

Ставьте перед собой адекватные цели. Скажем, на сколько-нибудь увеличить депозит за предстоящий месяц. Увеличили на 2%? Так это ж просто здорово! Банк вам выплатит и того меньше. Вы, профан в серьезной экономике, не имеющий ни аналитического отдела, ни связей в правительстве, ни многолетнего опыта по инвестированию, успешно проделали работу банка! Вот тут можно и порадоваться. Если за пять-шесть лет усердной и системной работы вы начали делать стабильно 10% в месяц, значит, вы стали профи в своем деле. И умные люди вам вполне доверят некоторый капитал, наращивая который, вы будете иметь хороший доход. Однако, если вы будете жить от сделки до сделки, вас просто сожрут ваши эмоции и на этом все закончится. Системная торговля – одна из особенностей, отличающих профессионала от случайного человека в торговле.

Удачи и стабильности вам!

- 4

- Просмотров: 5796

- 9 декабря 2009, 23:33

- Комментариев: 6

| Рынок всегда прав! |

Зашли к нам на огонек?.. Вот и прелестно! Подсаживайтесь к камину, берите чашку душистого чая. У меня сегодня несколько абстрактно-философская тематика. Не все время же нам в графики пялиться, да уровни подсчитывать. Пирожок с тыквой. Нет?.. Ну, как хотите. Потягивайте тогда просто чаек.

Не ошибусь, если скажу, что каждый трейдер сталкивался с фразой «Рынок всегда прав». Этакое клеше, утешительно-охладительный формуляр, которым нам щелкают по носу, когда мы начинаем винить рынок в нелогичности, непоследовательности и подобном. И, вроде, как легчает – ну, и правда, не вступишь же в споры с рынком. Но на душе все равно скребутся кошки; прав-то он прав, но все равно, как-то это не решает проблем и не воодушевляет вовсе. А в чем она, _правость_ рынка? Ну, кроме того, что не получится ему высказать всю правду в лицо. Правильность – понятие объективное, безотносительное и вмещаемое в ту или иную логическую связку. А можно ли отнести это к рынку? Сомневаюсь.

Рынок не может быть объективно прав, равно как и неправ. Рынок – совокупность следствий субъективных взглядов огромной массы участников. Это поток действий, вызванных страхами, алчностью, невежеством, информацией, самомнением, импульсивностью, случайными ошибками (вспомните случай примерно год назад, когда цена на евробакс колоссально изменилась из-за ошибки оператора, который продал вместо покупки миллиард), и другими подобными факторами. То есть, рынок – не мудрая, всегда правильная и правая природа, а слабо контролируемый поток, состоящий из чего попало. Собственно, именно поэтому он настолько непредсказуем. О, если бы рынок всегда поступал правильно и, таким образом, был бы всегда прав! Процент стабильно прибыльных трейдеров вырос бы как минимум втрое. Но все обстоит иначе. А потому нам и надо относится к рынку соответственно. Ведь при раскладке, что рынок всегда прав, в случае моих убытков я _всегда_ неправ. А это, как видим, ошибочное заключение. И значит, нам совершенно незачем бить себя ушами по щекам, если рынок сорвал наш стоп-лосс или пошел против наших прогнозов. Владея информацией, мы можем предсказать куда _должна_ пойти цена на данный торговый инструмент с учетом благоприятности или неблагоприятности ожидаемых новостей. И мы можем быть правы, даже если участники рынка погонят цену в обратном направлении. Рынок будет именно неправ (не всегда, конечно), а мы правы.

Само собой, что мы пришли на рынок не за правильностью, а за деньгами. Так и не надо себя корить в неправоте, а рынку воздавать хвалу безукоризненного Оракула. Не надо искать правильного, и вешать на себя тяжкое ярмо неправого, глупого, незнающего. Люди, которые пришли искать правильность на рынке, останутся с дырявыми карманами. Ибо на рынке нет никакой правильности. Значит, чувство горечи от собственной «неправости» тут совершенно неуместно. Более того, даже вредно. Нужно искать возможность извлекать прибыль из рынка, который до безобразия субъективен, хаотичен, непредсказуем и, конечно же, редко когда прав. Это направит нашу мысль в несколько иное русло. Не так ли?

Не ошибусь, если скажу, что каждый трейдер сталкивался с фразой «Рынок всегда прав». Этакое клеше, утешительно-охладительный формуляр, которым нам щелкают по носу, когда мы начинаем винить рынок в нелогичности, непоследовательности и подобном. И, вроде, как легчает – ну, и правда, не вступишь же в споры с рынком. Но на душе все равно скребутся кошки; прав-то он прав, но все равно, как-то это не решает проблем и не воодушевляет вовсе. А в чем она, _правость_ рынка? Ну, кроме того, что не получится ему высказать всю правду в лицо. Правильность – понятие объективное, безотносительное и вмещаемое в ту или иную логическую связку. А можно ли отнести это к рынку? Сомневаюсь.

Рынок не может быть объективно прав, равно как и неправ. Рынок – совокупность следствий субъективных взглядов огромной массы участников. Это поток действий, вызванных страхами, алчностью, невежеством, информацией, самомнением, импульсивностью, случайными ошибками (вспомните случай примерно год назад, когда цена на евробакс колоссально изменилась из-за ошибки оператора, который продал вместо покупки миллиард), и другими подобными факторами. То есть, рынок – не мудрая, всегда правильная и правая природа, а слабо контролируемый поток, состоящий из чего попало. Собственно, именно поэтому он настолько непредсказуем. О, если бы рынок всегда поступал правильно и, таким образом, был бы всегда прав! Процент стабильно прибыльных трейдеров вырос бы как минимум втрое. Но все обстоит иначе. А потому нам и надо относится к рынку соответственно. Ведь при раскладке, что рынок всегда прав, в случае моих убытков я _всегда_ неправ. А это, как видим, ошибочное заключение. И значит, нам совершенно незачем бить себя ушами по щекам, если рынок сорвал наш стоп-лосс или пошел против наших прогнозов. Владея информацией, мы можем предсказать куда _должна_ пойти цена на данный торговый инструмент с учетом благоприятности или неблагоприятности ожидаемых новостей. И мы можем быть правы, даже если участники рынка погонят цену в обратном направлении. Рынок будет именно неправ (не всегда, конечно), а мы правы.

Само собой, что мы пришли на рынок не за правильностью, а за деньгами. Так и не надо себя корить в неправоте, а рынку воздавать хвалу безукоризненного Оракула. Не надо искать правильного, и вешать на себя тяжкое ярмо неправого, глупого, незнающего. Люди, которые пришли искать правильность на рынке, останутся с дырявыми карманами. Ибо на рынке нет никакой правильности. Значит, чувство горечи от собственной «неправости» тут совершенно неуместно. Более того, даже вредно. Нужно искать возможность извлекать прибыль из рынка, который до безобразия субъективен, хаотичен, непредсказуем и, конечно же, редко когда прав. Это направит нашу мысль в несколько иное русло. Не так ли?

- 3

- Просмотров: 5679

- 3 декабря 2009, 19:49

- Комментариев: 2

| Мыльные пузыри |

Добрый вечер.

Спешу сообщить, что уже здоров, чему весьма рад. Болеть – нудное занятие. Чувствуешь себя наполовину переваренным кроликом в брюхе питона, вроде и жив, а толку от этого маловато будет. Но вернемся к форексной тематике, пока нас Админ не разогнал за суесловие))

Вот о чем я хотел немного поговорить сегодня: Наверняка многие сталкивались с такой неприятной проблемой, когда, играя на пробой канала, ловился лось из-за того, что пробой оказывался ложным. Выглядит это, как мыльный пузырь. Над уровнем (пусть будет) сопротивления возвышается пробивная свеча, давая нам намек на то, что аппетиты выросли и теперь самое время купить со всем рынком и наращивать прибыль. Но вскоре цена разворачивается и бежит вспять, уходя обратно в пучины канала. Обидно, ничего не скажешь. Главное ведь, как глупо-то выглядит это! – возмущаемся мы. Ведь уже смели сопротивление продавцов, слопали их стопы, теперь до следующего сопротивления лететь любо-дорого. Какой же смысл теперь бежать обратно? Скажу вам, я бесился страшно, наблюдая такие картины. Потом смирился, поняв, что у рыночных игроков свои интересы, и они заключаются в прибыли, а не в том, чтобы курс вырос или упал. Когда происходит мерная диапазонная торговля, будучи лишенными сильных новостных и технических импульсов, курсы поковыривают поддержки и сопротивления, болтаясь большую часть времени внутри канала. Однако, достигнув экстремума, спекулянты частенько толкают цену преодолеть его, чтобы сорвать стопы краткосрочных игроков, рассчитывающих сыграть внутрь канала. Такие игроки обычно ставят стопы достаточно близко, опасаясь пробоя канала, вот его-то умные и сильные спекулянты и имитируют. Слопав стопы, они просто перестают дальше покупать и фиксируют прибыль, тем самым, разворачивая цену обратно. Их цель достигнута, прибыль получена и нет никакого смысла толкать пару дальше. Этот расклад надо обязательно принимать во внимание, когда мы наблюдаем очередной пробой диапазона.